Základ daně z příjmů nevyplývá přímo z účetnictví. To je určeno pro potřeby pravdivého zobrazení majetku, závazků, nákladů a výnosů. Hospodářský výsledek zjištěný v účetnictví je třeba upravit o částky, které podle zákona o dani z příjmů nelze uznat za náklad, případně o částky zkracující výnosy. Při definování účtového rozvrhu máte možnost označit ty nákladové a výnosové účty, které se nemají do daňového základu zahrnout. V průběhu roku však musíte zajistit důsledné účtování jednotlivých případů na odpovídající daňové nebo nedaňové účty, což můžete vyřešit vhodně připravenými předkontacemi.

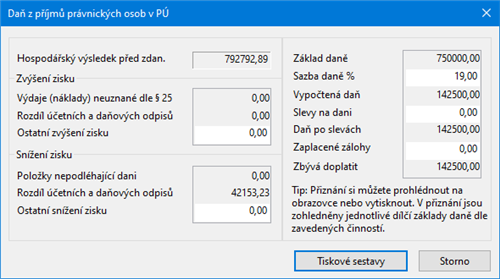

POHODA rovněž řeší rozdíly mezi účetními a daňovými odpisy a jejich promítnutí do daňového základu. Program podklady pro přiznání k dani z příjmů automaticky zpracuje. Získáte je povelem Daň z příjmů z hlavní nabídky Účetnictví.

Formulář daňového přiznání musíte vyplnit ručně mimo program POHODA nebo načíst data ke zpracování do programu TAX. Splatnou daňovou povinnost zaúčtujete v agendě Interní doklady na účty 591/341 u daně z běžné činnosti. Zápornou daňovou povinnost účtujete obráceně, tedy ve prospěch nákladových účtů a jako snížení závazku z titulu daně z příjmů.

Připomínáme, že u daňového přiznání fyzických osob se rozlišují tzv. dílčí základy daně. Toto rozlišení řeší POHODA prostřednictvím pole Činnost, které můžete vyplnit u jednotlivých prvotních dokladů.