Důvody pro vyřazení dlouhodobého majetku z evidence jsou různé. Vyřazování provádíte v agendě Majetek, popřípadě v agendě Interní doklady na základě protokolu o vyřazení.

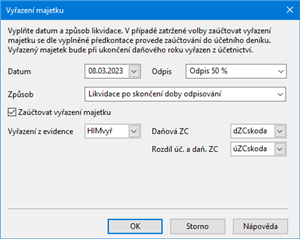

V agendě Majetek zvolíte povel Vyřazení… v nabídce Záznam/Operace. Podle způsobu odpisu POHODA zobrazí dialogové okno pro vyřazení majetku. Určíte datum, důvod vyřazení a výši posledního odpisu v tomto roce.

Chcete-li, aby program automaticky zaúčtoval vyřazení majetku, zatrhněte volbu Zaúčtovat vyřazení majetku.

Po potvrzení dialogového okna POHODA vytvoří na záložku Majetkové operace nové záznamy a zároveň dle zvolené předkontace zaúčtuje vyřazení majetku do agendy Účetní deník. Pokud předkontace není vyplněna, zaúčtování se v účetním deníku neprovede.

V případě, že k datu vyřazení má majetek nulovou zůstatkovou cenu (je plně odepsán), POHODA nové řádky nevytváří, i když je předkontace vyplněna.

Důvodem pro výpočet rozdílu účetní a daňové zůstatkové ceny je zachycení daňové zůstatkové ceny na daňový analytický účet a rozdílu účetní a daňové zůstatkové ceny na nedaňový analytický účet. Součet syntetického účtu pak dává účetní zůstatkovou cenu a zaúčtování je tudíž správné.

Příklad: Zaúčtování vyřazení majetku v případě manka či škody a doúčtování daňové, resp. nedaňové zůstatkové ceny do nákladů:

Vyřazení z evidence: 08*‚07*/01*, 02*

Daňová zůstatková cena: 549001/08*, 07* (daňový náklad)

Rozdíl účetní a daňové zůstatkové ceny: 549002/08*, 07* (nedaňový náklad)

Pokud je majetek plně odepsán, vyřadíte jej zaúčtováním 08*, 07*/01*, 02*. Není-li ještě plně odepsán, musíte podle důvodu vyřazení nejprve provést zaúčtování do nákladů ve prospěch účtu oprávek. Jde-li o manko či škodu, účtujete na vrub účtu 549, při darování majetku na vrub účtu 543 (zde je nutné u plátců DPH ještě doúčtovat částku DPH na účty 543/343, pokud součástí vstupní ceny DPH není), při prodeji majetku na vrub účtu 541 a při převodu do osobního vlastnictví u osoby samostatně výdělečně činné účtujete na vrub účtu 491 (i zde je nutné u plátců DPH ještě doúčtovat DPH na účty 491/343, pokud součástí vstupní ceny DPH není). Zaúčtování DPH proveďte ručně v agendě Interní doklady.

V momentě, kdy vyřazovaný majetek prodáváte, musíte navíc vystavit i prodejní fakturu, resp. pokladní doklad, se zaúčtováním ve prospěch účtu 641 a na vrub účtu 311, resp. 211. U majetku, kde byl zákaz uplatnění nároku na odpočet daně, se při fakturaci o DPH neúčtuje. V ostatních případech je nutné zaúčtovat daň na výstupu 311/343.

Příklad: Účetní jednotka (plátce DPH) vlastní dva roky dodávkový automobil v pořizovací ceně 400 000 Kč, který byl zakoupen s 21% DPH. Pro zjednodušení předpokládejme, že oprávky mají hodnotu 250 000 Kč. Ke dni 16. 7. zaúčtujte jeho vyřazení ve třech variantách – v důsledku škody, darování a prodeje za cenu 200 000 Kč. Odpis za letošní rok bude pouze 50 % z celoročního odpisu, tj. 50 000 Kč. Rozdíl mezi součtem odpisů ve výši 400 000 - (250 000 + 50 000) = 100 000 Kč musíte zaúčtovat na vrub účtu nákladů.

| Případ | Agenda | Operace | Částka | MD | Dal |

| Škoda | Majetek | Odpis | 50 000 | 551 | 082 |

| Majetek | Škoda na majetku | 100 000 | 549 | 082 |

| Majetek | Vyřazení majetku | 400 000 | 082 | 022 |

| Darování | Majetek | Odpis | 50 000 | 551 | 082 |

| Majetek | Dar | 100 000 | 543 | 082 |

| Interní doklady | DPH 21 % | 21 000 | 543 | 343 |

| Majetek | Vyřazení majetku | 400 000 | 082 | 022 |

| Prodej | Majetek | Odpis | 50 000 | 551 | 082 |

| Majetek | Zůstatková cena prodaného majetku | 100 000 | 541 | 082 |

| Majetek | Vyřazení majetku | 400 000 | 082 | 022 |

| Vydané faktury | Cena prodaného majetku | 200 000 | 311 | 641 |

| | DPH 21 % | 42 000 | 311 | 343 |