Podle § 25 zákona o DPH vzniká plátci při pořízení zboží z jiného členského státu s místem plnění v tuzemsku povinnost přiznat daň k 15. dni v měsíci, který následuje po měsíci, v němž bylo zboží pořízeno. Pokud však byl daňový doklad vystaven před 15. dnem měsíce, který následuje po měsíci, v němž bylo zboží pořízeno, vzniká povinnost přiznat daň k datu vystavení daňového dokladu.

Daň je plátce povinen uvést do daňového přiznání za zdaňovací období, ve kterém mu vznikla povinnost přiznat daň. Pokud plátci při pořízení zboží z jiného členského státu vznikla povinnost přiznat daň, má nárok na její odpočet. Nárok na odpočet může uplatnit nejdříve v daňovém přiznání za zdaňovací období, ve kterém vznikla plátci povinnost přiznat daň.

Český plátce je tedy povinen si sám vystavit daňový doklad se sazbou DPH platnou v ČR a takto vyměřenou daň uvést ve svém daňovém přiznání. Ve většině případů má plátce zároveň nárok na odpočet této daně. Většinou se tedy DPH odvede a zároveň odpočte ve stejném daňovém přiznání, takže zdanění nemá žádný finanční dopad.

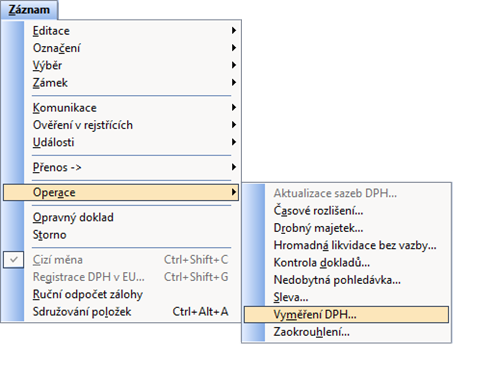

V programu POHODA je možné daňový doklad k přijaté faktuře (k přijaté zálohové faktuře, ostatnímu závazku a výdajovému pokladnímu dokladu) vystavit automaticky prostřednictvím povelu Vyměření DPH… z nabídky Záznam/Operace. Povel vytvoří do agendy Interní doklady daňový doklad na uskutečněné plnění DPH a další daňový doklad na odpočet této daně při pořízení zboží a služeb z Evropské unie, z třetích zemí a v režimu přenesení daňové povinnosti v tuzemsku.

Díky hromadnému vyměření DPH lze vytvořit více daňových dokladů na vyměření a odpočet DPH najednou, a to ke všem aktuálně vybraným záznamům v tabulce agendy.

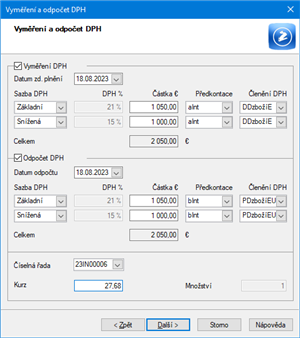

Pokud bude vybráno členění DPH Dovoz zboží, v dialogovém okně Vyměření a odpočet DPH se pro přepočet vytvořených dokladů pro přiznání a odpočet DPH použije celní kurz zadaný v agendě Kurzový lístek.

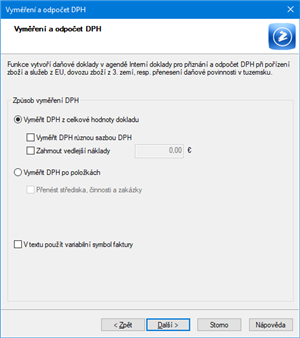

V průvodci, který se tímto povelem otevře, nejprve vyberete rozsah dokladů, ke kterým chcete DPH vyměřit. Na další straně zvolte způsob vyměření DPH. POHODA nabízí dvě základní možnosti, a to Vyměřit DPH z celkové hodnoty dokladu a Vyměřit DPH po položkách. Nastavení na další straně průvodce se odvíjí od vybrané varianty. Pokud ponecháte první možnost, tedy Vyměřit DPH z celkové hodnoty dokladu, vyberte na druhé straně průvodce sazbu DPH, která pro pořízené zboží platí v ČR. Zvolte číselnou řadu interních dokladů, ke které budou vytvořené doklady přiřazeny. Novou řadu můžete založit v agendě Nastavení/Seznamy/Číselné řady.

Dále vyplníte předkontaci a členění DPH, které budou uvedeny na vytvořených daňových dokladech. Pole Předkontace a Členění DPH jsou předem vyplněna podle nastavení v agendě Uživatelské nastavení/Interní doklady.

Při vyměření DPH z celkové hodnoty dokladu můžete navíc zatrhnout volbu Vyměřit DPH různou sazbou DPH, která umožní u každé sazby DPH vybrat jinou předkontaci a členění DPH. Pokud potřebujete hodnotu faktury navýšit například o dopravné, které bylo fakturováno samostatně, zatrhněte volbu Zahrnout vedlejší náklady. Zpřístupní se pole pro zadání potřebné hodnoty a vyměření DPH se provede z navýšené částky. Při vyměření DPH můžete používat i historické sazby DPH.

Při dovozu zboží zadejte do pole Zahrnout vedlejší náklady částku cla.

Zatrhnete-li možnost Vyměření DPH po položkách, daňové doklady se vytvoří dle položek přijaté faktury, resp. ostatního závazku. Volbu doporučujeme využívat především při pořízení zboží v režimu přenesení daňové povinnosti v tuzemsku.

Na další straně průvodce opět vyberete sazbu DPH, která se vyplní na vytvořených dokladech, číselnou řadu, předkontaci a členění DPH.

Chcete-li do pole Text na interním dokladu přenést variabilní symbol dokladu, zatrhněte v průvodci Vyměření a odpočet DPH volbu V textu použít variabilní symbol faktury. V opačném případě se přenese číslo dokladu.

U používaných členění DPH můžete nastavit, jaký text se má zobrazit na vytvářených daňových dokladech. K tomu slouží pole Text pro vyměření DPH, které najdete v agendě Členění DPH.

Zaúčtování doporučujeme řešit prostřednictvím účtu 349 – Vyrovnávací účet pro DPH, který nevstupuje do rozvahy.

Vyměření DPH:

Daňový základ 349/349

DPH 349/343xxx

Odpočet DPH:

Daňový základ 349/349

DPH 343xxx/349