Úprava základu pro zdravotní pojištění

Pokud měsíční příjem zaměstnance u jednoho zaměstnavatele nedosáhl ani výše minimální mzdy, je povinen prostřednictvím svého zaměstnavatele pojistné doplatit. U takového zaměstnance je nutné v agendě Personalistika na záložce Daně a pojistné nastavit typ Platit doplatky do minima zdr. poj. – zaměstnanec, resp. Platit doplatky do minima zdr. poj. – 1/3 zaměstnanec, 2/3 zaměstnavatel nebo Platit doplatky do minima zdr. poj. – zaměstnavatel, a to podle toho, kdo je v daném případě povinen doplatek do minima zdravotního pojištění platit. Pokud některý z těchto typů nastavíte před vystavením mezd, POHODA provede výpočet doplatku automaticky.

Příklad – typ Platit doplatky do minima zdr. poj. – zaměstnanec:

Zaměstnanec dosáhl měsíčního příjmu 3 000 Kč. Minimální mzda je 16 200 Kč. Sazba zdravotního pojištění zaměstnance činí 4,5 %, zaměstnavatele 9 % (tj. celkem činí sazba 13,5 %). Spočítejte doplatek zdravotního pojištění.

Zaměstnavatel odvede zdravotní pojištění ve výši minimální sazby, tj. 2 187 Kč (13,5 % z částky 16 200 Kč). Zaměstnanec z toho uhradí:

a) 4,5 % pojistného ze skutečně dosaženého příjmu, tj. 3 000 × 0,045 = 135 Kč

b) doplatek pojistného ve výši (16 200 – 3 000) × 0,135 = 1 782 Kč. (Zaměstnanec z částky, která je rozdílem mezi minimální a skutečně dosaženou mzdou, platí celkem 13,5 %, tedy nejen 4,5 %, ale i 9 % za zaměstnavatele.)

Zaměstnanec uhradí 135 Kč + 1 782 Kč, tedy celkem 1 917 Kč, zaměstnavatel hradí 270 Kč, což je rozdíl mezi částkami 2 187 Kč (celkové pojistné) a 1 917 Kč (pojistné hrazené zaměstnancem).

Příspěvek zaměstnavatele na penzijní připojištění a životní pojištění

Hodnoty osvobození příspěvků zaměstnavatele pro penzijní připojištění a životní pojištění jsou uvedeny v agendě Nastavení/Legislativa. Příspěvek zaměstnavatele na penzijní připojištění zaměstnanci doplníte v agendě Mzdy/Personalistika ve formuláři Pojištění. Příspěvek zaměstnavatele na životní pojištění zaměstnanci zadáte v agendě Mzdy/Personalistika na záložce Životní pojištění.

Příspěvky na penzijní připojištění a životní pojištění, v případě překročení osvobozeného limitu, zvyšují základ pro výpočet sociálního a zdravotního pojištění a daně z příjmů.

Při splnění podmínek podle zákona o daních z příjmů jsou příspěvky zaměstnavatele na penzijní připojištění a životní pojištění osvobozené od daně z příjmů v úhrnu maximálně do výše 50 000 Kč ročně od téhož zaměstnavatele. Náklady na příspěvky penzijního připojištění a životního pojištění jsou daňově uznatelné u zaměstnavatele v plné výši, pokud jsou vynaložené na práva zaměstnanců vyplývající z kolektivní smlouvy, vnitřního předpisu zaměstnavatele, pracovní nebo jiné smlouvy.

Pokud smlouva o životním pojištění zaměstnance nesplňuje podmínky pro osvobození příjmů stanovené zákonem o daních z příjmů, je nutné v agendě Personalistika na záložce Životní pojištění zatrhnout u příslušného řádku volbu Bez nároku na osvobození. V tomto případě nebudou příspěvky zaměstnavatele zahrnovány do limitu pro osvobození a pokaždé se o ně automaticky navýší základ sociálního a zdravotního pojištění i daně z příjmů.

Příklad: Zaměstnavatel vyplácí zaměstnanci pravidelnou měsíční hrubou mzdu a zároveň mu přispívá na penzijní připojištění se státním příspěvkem částkou 5 100 Kč měsíčně. Určete, do jaké výše je příspěvek osvobozen od daně z příjmů na straně zaměstnance a na straně zaměstnavatele.

Zaměstnanec:

Příspěvek je osvobozen od daně z příjmů do maximální výše 50 000 Kč. Znamená to, že v říjnu bude tato hranice překročena (5 100 Kč × 10 měsíců). Základy sociálního a zdravotního pojištění a základ daně z příjmů budou navýšené o částku 1 000 Kč v měsíci říjnu. Příspěvek už v plné výši (5 100 Kč) navýší základy sociálního a zdravotního pojištění a základ daně z příjmů v měsících listopad a prosinec.

Zaměstnavatel:

Příspěvek zaměstnavatele zaměstnanci je vždy plně uznatelným nákladem zaměstnavatele.

Náhrada mzdy při dočasné pracovní neschopnosti (karanténě)

Náhrada mzdy při dočasné pracovní neschopnosti, resp. karanténě přísluší zaměstnanci od zaměstnavatele za tyto druhy nepřítomnosti:

- nemoc,

- nemoc (pracovní úraz),

- nemoc (z povolání),

- karanténa.

Druh nepřítomnosti zadáte v agendě Mzdy/Personalistika na záložku Nepřítomnost. V prvních 14 kalendářních dnech trvání dočasné pracovní neschopnosti, resp. karantény vyplácí náhradu mzdy zaměstnavatel. Od 15. dne trvání dočasné pracovní neschopnosti (karantény) již příslušná OSSZ vyplácí nemocenské dávky. Náhradu mzdy poskytuje zaměstnavatel zaměstnanci za pracovní dny a svátky, za které náhrada mzdy přísluší. Náhrada mzdy se počítá z redukovaného průměrného hodinového výdělku (RPHV).

Redukční hranice pro náhradu mzdy jsou pro rok 2022 stanoveny takto:

- první redukční hranice náhrady mzdy – 227,15 Kč,

- druhá redukční hranice náhrady mzdy – 340,55 Kč,

- třetí redukční hranice náhrady mzdy – 681,10 Kč.

Na základě redukčních hranic se provede redukce průměrného hodinového výdělku následovně: do výše první hranice se započte 90 % průměrného hodinového výdělku, z rozdílu mezi druhou a první hranicí se započte 60 %, z rozdílu mezi třetí a druhou hranicí se započte 30 % a k částce nad třetí hranicí se nepřihlíží.

Při dočasné pracovní neschopnosti náleží zaměstnanci náhrada mzdy ve výši 60 % redukovaného průměrného výdělku (RPV) již od prvního pracovního dne, stejně jako při nařízené karanténě.

Příklad: Průměrný hodinový výdělek (PHV) zaměstnance činí 690,30 Kč. Pomocí redukčních hranic pro náhradu mzdy v roce 2022 se provede úprava (redukce) PHV takto:

- z částky 227,15 Kč se započte 90 %: 227,15 × 0,90 = 204,435, zaokr. 204,44 Kč,

- z částky 113,40 Kč (tj. 340,55 – 227,15) se započte 60 %: tj. 113,40 × 0,60 = 68,04 Kč,

- z částky 340,55 Kč (tj. 681,10 - 340,55) se započte 30 %: tj. 340,55 × 0,30 = 102,165 Kč, zaokr. 102,17 Kč,

- k částce PHV nad 681,10 Kč (tj. 9,20 Kč) se nepřihlíží, průměrný hodinový výdělek po úpravě (redukci) činí: 204,44 + 68,04 + 102,17 = 374,65 Kč.

Součet jednotlivých částek redukovaných na 90 %, 60 % a 30 %, tedy 374,65 Kč, představuje upravený (redukovaný) průměrný hodinový výdělek (RPHV). Z RPHV ve výši 374,65 Kč se vypočte hodinová náhrada mzdy náležející od prvního pracovního dne trvání dočasné pracovní neschopnosti, a to ve výši 60 %.

V případě, že dočasná pracovní neschopnost, resp. karanténa, trvá déle než 14 kalendářních dnů, má zaměstnanec nárok na nemocenské dávky za kalendářní dny. Tyto dávky vyplácí již jen správa sociálního zabezpečení, a to na základě podkladů zaslaných zaměstnavatelem. Zaměstnavatel je povinen k žádosti zaměstnance o dávky přiložit tiskopis Příloha k žádosti o dávku nemocenského pojištění.

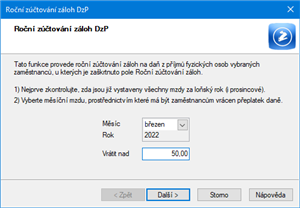

Roční zúčtování záloh daně z příjmů

Požaduje-li od vás zaměstnanec provedení ročního zúčtování záloh daně z příjmů, zatrhněte v agendě Personalistika na záložce Zaměstnanec volbu Roční zúčtování záloh. Vlastní povel, jímž se provede roční zúčtování, najdete v nabídce Záznam/Operace. Pokud zrušíte zatržení tohoto pole u zaměstnance, kterému už bylo roční zúčtování provedeno, vypočítané podklady se odstraní z databáze a tisková sestava Výpočet daně z příjmů nebude k dispozici. Tímto způsobem zrušíte i vrácení přeplatku, ke kterému by došlo prostřednictvím následující mzdy zaměstnance. V případě, že již byla mzda s vypočteným přeplatkem vystavena, je nutné ji smazat a vystavit znovu.

Pro správný výpočet ročního zúčtování záloh jsou důležité údaje na záložce Daně a pojistné. Zde je nutné mít správně vyplněné veškeré slevy na dani, nezdanitelné části základu daně pro roční zúčtování daně z příjmů (např. dary, úroky z úvěru zaplacené ve zdaňovacím období) a další údaje o způsobu zdanění a odvodech pojistného, které se týkají příslušného zaměstnance. Zaměstnanci musí také doložit příjmy od jiných zaměstnavatelů a dodatečné uplatnění některých odpočtů, které neuplatnili v průběhu roku. Všechny tyto údaje zapíšete do tabulky na záložce Daně a pojistné u každého takového zaměstnance.

Přeplatky nad 50 Kč vzniklé při ročním zúčtování se vracejí v následující mzdě za zvolený měsíc. Výše částky bude uvedena v poli Roční zúčtování ve formuláři Čistá mzda agendy Mzdy (za příslušný měsíc). Výsledky zúčtování záloh na daň z příjmů jednotlivých zaměstnanců si můžete vytisknout na sestavě Výpočet daně z příjmů v agendě Personalistika.

Pokud chcete do chybně vystaveného ročního zúčtování záloh na daň z příjmů promítnout opravy provedené v tabulce Daně a pojistné, vyberte upravené zaměstnance a použijte znovu povel Roční zúčtování…

Příklady nastavení na záložce Daně a pojistné pro provedení ročního zúčtování záloh na daň z příjmů

Příklad 1: Zaměstnanec byl student do 30. 6. 2021 a do práce nastoupil 1. 11. 2021, zadejte:

Od 01/2021 do 06/2021, sleva – vlastní studium, 4 020 Kč

Od 11/2021, sleva – poplatník (podepsal prohlášení), 27 840 Kč

V ročním zúčtování bude uplatněna sleva na vlastní studium za prvních 6 měsíců 6 x 335 Kč (student), tj. 2 010 Kč a základní sleva na poplatníka bude uplatněna v plné výši 27 840 Kč.

Příklad 2: Zaměstnanec podepsal prohlášení 4. 1. 2022 zpětně za rok 2021. V roce 2021 se mu tedy ve mzdě neodečítala základní sleva na dani, a to sleva – poplatník (podepsal prohlášení). Zadejte:

Od 01/2021, sleva – poplatník (podepsal prohlášení), 27 840 Kč

V ročním zúčtování mu bude snížena záloha na daň o slevu na poplatníka.

Pozn.: Již vystavené mzdy tohoto zaměstnance nemá smysl upravovat, sleva na dani se do těchto mezd roku 2021 ani případnými úpravami nepromítne. Projevila by se až po smazání a novém vystavení mzdy.

Příklad 3: Zaměstnanec podepsal prohlášení 11. 1. 2022 zpětně za rok 2021. V průběhu roku 2021 měl některé měsíce ze mzdy sraženou daň srážkovou daní, tzn. na záložce Daně a pojistné měl nastaven typ „zdanit zvláštní sazbou do limitu, jinak zálohově“. Při dodatečném podepsání prohlášení k DzP se do ročního zúčtování počítají také měsíce se srážkovou daní. Zadejte:

Od 01/2021, sleva – poplatník (podepsal prohlášení), 27 840 Kč

V ročním zúčtování mu bude snížena daň o slevu na poplatníka.

Pozn.: Již vystavené mzdy tohoto zaměstnance nemá smysl upravovat, sleva se do těchto mezd roku 2021 ani případnými úpravami nepromítne. Projevila by se až po zrušení zaúčtování mezd a smazání a novém vystavení mzdy.

Příklad 4: Zaměstnanec podepsal prohlášení 1. 2. 2021. U zaměstnavatele má uzavřen pracovní poměr. Zaměstnanec předložil pro roční zúčtování Potvrzení o zdanitelných příjmech od předchozího zaměstnavatele. V ročním zúčtování požaduje uplatnit odpočet na životní pojištění ve výši 10 500 Kč. Do tabulky Daně a pojistné zadejte následující typy:

Od 02/2021, sleva – poplatník (podepsal prohlášení), 27 840 Kč

Od 01/2021 do 12/2021, zaplaceno na životní pojištění, 10 500 Kč

Na základě tiskopisu Potvrzení o zdanitelných příjmech dále nastavte:

Od 01/2021 do 01/2021, příjem u jiného zaměstnavatele

Od 01/2021 do 01/2021, pojistné u jiného zaměstnavatele

Od 01/2021 do 01/2021, zálohy na daň u jiného zaměstnavatele

V ročním zúčtování se sumarizují zdanitelné příjmy z pracovního poměru zaměstnance a dále příjem u jiného zaměstnavatele. Základ daně bude zaměstnanci snížen o odpočet na životní pojištění a daň bude snížena o slevu na poplatníka v plné roční výši 27 840 Kč.

Příklad 5: Zaměstnanec podepsal prohlášení 1. 1. 2021, u zaměstnavatele uzavřel pracovní poměr. Má jedno nezletilé dítě, na které uplatňuje daňové zvýhodnění. Dále předložil potvrzení o zaplacených úrocích z hypotečního úvěru ve výši 80 000 Kč, z nichž si bude uplatňovat pouze polovinu (druhou polovinu uplatní manželka). Zadejte:

Od 01/2021, sleva – poplatník (podepsal prohlášení), 27 840 Kč

Od 01/2021, daňové zvýhodnění na dítě, 15 204 Kč

Od 01/2021 do 12/2021, úroky z úvěrů, 40 000 Kč

Zvýhodnění na dítě je realizováno formou slevy na dani, daňového bonusu nebo kombinací slevy a daňového bonusu. Daňový bonus lze v ročním zúčtování uplatnit, jestliže roční zdanitelný příjem je alespoň ve výši šestinásobku minimální mzdy. Roční daňový bonus lze uplatnit, pokud jeho výše činí alespoň 100 Kč; jeho maximální výše 60 300 Kč je od roku 2021 zrušena. Tato legislativní změna se promítne v ročním zúčtování či daňovém přiznání za rok 2021.

Od základu daně lze odečíst částku, která se rovná úrokům zaplaceným ve zd. období z úvěru ze stavebního spoření nebo z hypotečního úvěru dle § 15 odst. 3 zákona o daních z příjmů. V případě, že účastníky smlouvy o úvěru je více osob, uplatní odpočet buď jedna z nich, nebo každá z nich, a to rovným dílem.

| Účetní souvztažnosti pro mzdy |

| Operace | MD | Dal |

| Záloha na mzdu placená zaměstnanci v hotovosti | 331 | 211 |

| Záloha na mzdu placená na účet zaměstnance | 331 | 221 |

| Záloha na mzdu placená společníkovi v hotovosti | 366 | 211 |

| Záloha na mzdu placená na účet společníka | 366 | 221 |

| Hrubá mzda zaměstnance | 521 | 331 |

| Hrubá mzda společníka | 522 | 366 |

| Náhrada mzdy při dočasné pracovní neschopnosti (karanténě) | | |

| – zaměstnanec | 521 | 331 |

| – společník | 522 | 366 |

| Záloha na daň z příjmů zaměstnance | 331 | 342 |

| Záloha na daň z příjmů společníka | 366 | 342 |

| Úhrada zálohy na daň z příjmů bankou | 342 | 221 |

| Daň z příjmů zvláštní sazbou za zaměstnance | 331 | 342 |

| Daň z příjmů zvláštní sazbou za společníka | 366 | 342 |

| Úhrada daně z příjmů zvláštní sazbou bankou | 342 | 221 |

| Sociální a zdravotní pojištění za zaměstnance | 331 | 336 |

| Sociální a zdravotní pojištění za společníka | 366 | 336 |

| Sociální a zdravotní pojištění za zaměstnavatele | 524 | 336 |

| Operace | MD | Dal |

| Úhrada pojištění za zaměstnance i za zaměstnavatele bankou | 336 | 221 |

| Srážky ze mzdy zaměstnanců | 331 | 379 |

| Srážky ze mzdy společníků | 366 | 379 |

| Úhrada srážek ze mzdy bankou | 379 | 221 |

| Předpis doplatku ze mzdy na běžný účet zaměstnance | Bez | 331 |

| Hotovostní výplata doplatku mezd zaměstnance | 331 | 211 |

| Úhrada doplatku mzdy zaměstnance bankou | 331 | 221 |