Pro každý typ předkontace si můžete nadefinovat libovolný počet členění, která využijete při analýze svých příjmů a výdajů.

Předkontace určuje především zaúčtování dokladu do příslušných sloupců peněžního deníku, resp. rozlišuje záznamy v agendě Nepeněžní deník.

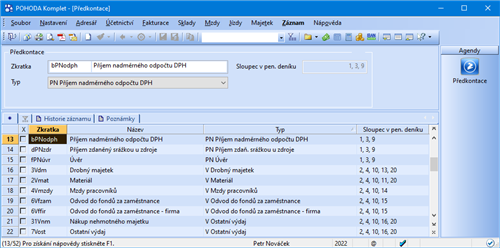

Zakládáte-li novou účetní jednotku, je seznam předkontací vyplněn standardními předkontacemi. Můžete si jej samozřejmě doplnit, stávající názvy předkontací a jejich zkratky upravit, případně odstranit předkontace, které nebudete používat. Jednoduše si seznam uzpůsobíte podle svých zvyklostí a potřeb.

Každé předkontaci, kterou si v programu vytvoříte, přiřaďte určitý Typ předkontace. Program definuje několik desítek typů předkontací, které vycházejí z legislativní úpravy účetnictví. Názvy jednotlivých typů předkontací začínají písmeny, která sama napovídají, pro které doklady je daný typ předkontace určený a často používaný.

Předkontace pro příjmové doklady

Pro příjmové doklady jsou určeny předkontace typu P (příjem) a PN (příjem nedaňový). Pro příjmy, které jsou výsledkem podnikatelské činnosti a zvyšují jak stav peněžních prostředků (účet, hotovost), tak základ daně z příjmů, použijte následující typy předkontací. Daň z přidané hodnoty zaúčtovanou u těchto příjmů (pouze u plátce DPH) zaúčtuje POHODA do sloupce deníku DPH příjem, přičemž do základu daně z příjmů se nepromítne.

- Pzboží P Prodej zboží

- Pslužb P Prodej výrobků a služeb

- Post P Ostatní příjem

Nedaňové příjmy jsou ty, které nejsou výsledkem podnikatelské činnosti, a proto z nich neplatíte daň z příjmů. Zvyšují stav peněžních prostředků, ale základ daně z příjmů neovlivňují. U tohoto druhu příjmů není možné uplatnit DPH, a proto se zde DPH nesleduje. Výjimkou je typ PNodph Nedaňový příjem s plněním DPH, který umožňuje zaúčtovat méně obvyklé případy.

- PNstav PN Počáteční stav. Stavy bankovních účtů a pokladen na začátku roku.

- PNúvr PN Úvěr. Hodnota přijatých finančních prostředků z úvěrů.

- PNzdr PN Příjem zdaněný srážkou u zdroje. Příjem, který už byl zdaněn a daň byla odvedena.

- PNdot PN Dotace, půjčka. Vypůjčené prostředky, které nemají charakter úvěrů a nechceme sledovat jejich splácení.

- PNodph PN Příjem nadměrného odpočtu DPH. Nadměrný odpočet vrácený plátci DPH správcem daně.

- PNpdph PN Nedaňový příjem s plněním DPH. Umožňuje zaúčtovat případy, kdy příjem sice nesouvisí s podnikáním a nezvyšuje tedy základ daně z příjmů, ale DPH je nutno přiznat a odvést správci daně.

- PNost PN Ostatní příjem nedaňový. Vlastní vklady peněžních prostředků do podnikání, dary a ostatní nedaňové příjmy.

Pro účtování peněz na cestě se používají zvláštní typy předkontací, které zvýší stav peněžních prostředků o uvedenou částku. POHODA tyto předkontace zároveň automaticky zaúčtuje do deníku jako Průběžný výdej. Takto zaúčtujete příjmovým pokladním dokladem příjem do pokladny u částky převáděné z účtu.

- Cpříjem C Peníze na cestě – příjem.

Předkontace pro výdajové doklady

Pro výdajové doklady jsou určeny předkontace typu V (výdaj), VR (výdaj režijní) a VN (výdaj nedaňový). Předkontace typu V se používají pro výdaje, kterými dosahujeme, zajišťujeme a udržujeme příjmy charakteru přímých nákladů.

Tyto výdaje snižují jak stav peněžních prostředků, tak i základ daně z příjmů. Daň z přidané hodnoty zaúčtovanou u těchto dokladů (pouze u plátce DPH) zaúčtuje program do sloupce deníku DPH výdej, přičemž do snížení základu daně z příjmů se nepromítne.

Zaúčtují-li DPH neplátci daně, potom se do příslušného sloupce peněžního deníku (např. Materiál) započítá cena včetně DPH. Základ daně z příjmů se u neplátce sníží o jím zaplacenou DPH.

- Vmat V Materiál. Výdaje na nákup materiálu a zásob určených k dalšímu zpracování.

- Vzboží V Zboží. Výdaje na nákup zboží určeného k prodeji.

- Vdm V Drobný majetek. Výdaje na nákup drobného majetku neinvestiční povahy.

- Vmzdy V Mzdy pracovníků. Výdaje na mzdy pracovníků.

- Vfzam V Odvod do fondů za zaměstnance. Platby sociálního a zdravotního pojištění stržené zaměstnancům.

- Vffir V Odvod do fondů za zaměstnance – firma. Platby sociálního a zdravotního pojištění placeného firmou za zaměstnance. O tyto platby nelze snížit výdaje při uplatnění paušální sazby výdajů.

- Vost V Ostatní výdaj. Pro zaúčtování ostatních výdajů, které si můžete rozčlenit podle své potřeby.

- VRcen VR Ceniny. Zaúčtuje se nákup cenin (stravenky, poukázky na PHM a podobně).

- VRost VR Ostatní režijní výdaj. Slouží pro zaúčtování všech ostatních režijních výdajů. Chcete-li sledovat tyto výdaje podle druhu, doplňte si vlastní členění (například režijní materiál, telefonní poplatky, nájemné, úklid, pohonné hmoty atd.).

Nedaňové výdaje jsou ty, které nejsou určené pro dosažení, zajištění a udržení příjmů, a proto se z hlediska daně z příjmů za výdaje nepovažují. Tyto výdaje snižují stav peněžních prostředků, ale základ daně z příjmů neovlivní. Odpočet DPH není možné uplatnit, a proto se zde DPH nesleduje. Výjimkou jsou předkontace VNodph Nedaňový výdaj s odpočtem DPH, VNm Nákup dlouhodobého majetku a VNrez Výdaje na účely kryté rezervou, kde se DPH u plátců daně započítá do daňového přiznání k DPH.

- VNosob VN Převody pro osobní potřebu. Výběr peněžních prostředků na osobní výdaje nesouvisející s podnikáním (např. na provoz domácnosti).

- VNm VN Nákup dlouhodobého majetku. Nákup dlouhodobého majetku nelze zahrnout do výdajů na podnikání najednou. Do výdajů se dostává formou odpisů. U plátce DPH se zaúčtovaná DPH nezapočítá do vstupní ceny majetku, takže se odpisuje pouze z ceny bez DPH. Daň se započítá do daňového přiznání k DPH. Nárok na celý odpočet DPH vzniká za předpokladu, že plátce použije majetek plně pro svou ekonomickou činnost. U neplátce DPH je vstupní cenou majetku cena včetně DPH.

- VNdph VN Odvod DPH – daňová povinnost. Odvod DPH vyplývající z daňového přiznání k DPH plátce DPH není daňový výdaj.

- VNdzp VN Odvod daně z příjmů. Odvod daně z příjmů (případně zálohy) není daňový výdaj.

- VNpp VN Penzijní pojištění. Odvod penzijního připojištění není daňovým výdajem.

- VNžp VN Životní pojištění. Odvod životního pojištění není daňovým výdajem.

- VNzdp VN Zálohy daně z příjmů. Odvod záloh daně z příjmů není daňovým výdajem.

- VNodph VN Nedaňový výdaj s odpočtem DPH. Slouží pro zaúčtování méně častých případů, kdy výdaj nesnižuje základ daně z příjmů, ale zaplacenou DPH je možné uplatnit. Má smysl pouze pro plátce DPH.

- VNrez VN Výdaje na účely kryté rezervou. Úhrada výdajů na účely kryté zákonnou rezervou.

- VNsú VN Splátka úvěrů (bez úroků). Úhrada splátek úvěrů není považována za výdaj na podnikání. Likvidací splátky snížíte celkový úvěr.

- VNost VN Ostatní výdaj nedaňový.

- VNfpoj VN Odvod do fondů pojištění za podnikatele. Platby sociálního a zdravotního pojištění, které za sebe platí podnikatel, nejsou daňově uznatelným výdajem. V případě uplatnění paušálních výdajů není možné pro účely výpočtu základu daně z příjmů uplatnit žádné jiné výdaje, tedy ani pojistné placené OSVČ za sebe a ani za zaměstnance.

Pro účtování peněz na cestě se používají zvláštní typy předkontací, které sníží stav peněžních prostředků o uvedenou částku a zároveň ji zaúčtují do deníku jako Průběžný příjem. Takto zaúčtujete na základě výpisu z banky výdej z účtu u částky převáděné na pokladnu.

- Cvýdaj C Peníze na cestě – výdaj.

Pro nastavení počátečních stavů vedení daňové evidence, které neovlivní stav peněžních prostředků, se používá zaúčtování typu Převod. Při prvním zavedení daňové evidence se tyto údaje zadají ručně, při přechodu z roku na rok je už POHODA automaticky vytvoří.

- Xppříj X Průběžný příjem – roční převod. Tato předkontace se používá, pokud nebyly průběžné příjmy a výdaje na konci roku vyrovnané a průběžné příjmy byly vyšší než průběžné výdaje. Dojde k zaúčtování rozdílu mezi průběžnými příjmy a výdaji. Zadaný údaj se započítá do sloupce Průběžný příjem.

- Xpvýd X Průběžný výdaj – roční převod. Jde o podobný princip, který jsme popsali u předchozí předkontace. Použije se, pokud průběžné výdaje byly vyšší než průběžné příjmy. Rozdíl mezi průběžnými výdaji a příjmy se započítá do sloupce Průběžný výdaj.

K zápisu nepeněžních operací je určena agenda Nepeněžní deník. Smyslem všech nepeněžních operací je úprava daňového základu bez toho, aby byl ovlivněn stav peněžních prostředků na účtech či v hotovosti.

- Zpříjem Z Příjmy zvyšující základ daně. Používá se pro zaúčtování částek, které zvyšují základ daně z příjmů.

- Zvýdaj Z Výdaje snižující základ daně. Používá se pro zaúčtování částek, které snižují základ daně z příjmů. (Vy, jako podnikatel, vložíte do podnikání zásoby, které jste si pořídili před zahájením činnosti, a právě zde je zařadíte do výdajů.)

- ZP§5,23 Z Příjmy zvyšující základ daně – § 5 a § 23. Tato předkontace je určena především pro uživatele programu TAX. Záznamy s touto předkontací se při načtení dat do programu TAX automaticky přenesou do přílohy č. 1 oddíl E daňového přiznání.

- ZV§5,23 Z Výdaje snižující základ daně – § 5 a § 23. Uvedená předkontace je určena především pro uživatele programu TAX. Záznamy s touto předkontací se při načtení dat do programu TAX automaticky přenesou do přílohy č. 1 oddíl E daňového přiznání.

- Ztrez Z Tvorba zákonné rezervy. Využívá se výhradně pro vytvoření zákonné rezervy. POHODA eviduje celkovou výši rezerv a inventární knihu rezerv musí vést podnikatel ručně.

- ZNpříjem Z Nedaňový příjem. Používá se pro zaúčtování částek, které nezvyšují základ daně z příjmů, např. vystavení daňového dokladu pro odpočet DPH při pořízení zboží z EU v agendě Interní doklady.

- ZNvýdaj Z Nedaňový výdaj. Slouží pro zaúčtování částek, které nesnižují základ daně z příjmů, např. vystavení daňového dokladu pro přiznání k DPH při pořízení zboží z EU v agendě Interní doklady.

- Zoakt Z Opravná daňová položka – aktivní. Aktivní opravná položka snižuje daňový základ.

- Zopas Z Opravná daňová položka – pasivní. Pasivní opravná položka zvyšuje daňový základ.

- ZNoakt Z Opravná položka – aktivní. Aktivní opravná položka nesnižuje daňový základ.

- ZNopas Z Opravná položka – pasivní. Pasivní opravná položka nezvyšuje daňový základ.

Nezaúčtované doklady zkreslují výstupy z účetnictví; před jejich tiskem je třeba všechny doklady zaúčtovat. Kontrolní sestavy naleznete v agendě Peněžní deník.

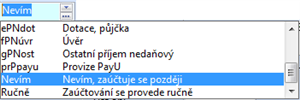

Součástí seznamu předkontací v agendách prvotních dokladů (zobrazíte jej stiskem klávesy F4 v poli Předkontace) jsou navíc předkontace Nevím a Ručně.

Opravíte-li doklad s předkontací Ručně, je třeba jej rovněž přeúčtovat ručně.

Předkontaci Nevím použijte, když chcete rozhodnutí o správném zaúčtování odsunout. Tato předkontace negeneruje zápis do peněžního deníku.

Předkontaci Ručně použijte jen ve výjimečných případech, kdy nechcete položkový doklad rozúčtovat podle položek, ale chcete zvolit odlišné zaúčtování a zapsat je přímo do deníku. Po uložení dokladu s předkontací Ručně vám budou nabídnuté záznamy peněžního deníku, do kterých doplníte zaúčtování ručně, popřípadě provedete rozúčtování.