Příjem za pracovní poměr

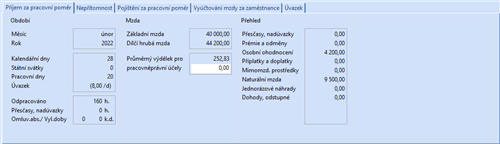

Formulář obsahuje oddíly Období, Mzda a Přehled.

Příjem za pracovní poměr je zde chápán jako příjem za každý pracovní poměr zaměstnance samostatně.

Níže vám popisujeme jednotlivá pole ve formuláři na záložce Příjem za pracovní poměr:

Oddíl Období

V tomto oddílu jsou uvedeny údaje o počtu kalendářních dnů, státních svátků a pracovních dnů v měsíci, ve kterém jsou vystaveny mzdy.

Do pole Úvazek se vyplní pracovní režim zaměstnance, který je zadaný v agendě Pracovní poměry.

Pracovní doba je doba, v níž je zaměstnanec povinen vykonávat pro zaměstnavatele práci podle § 78 a § 79 zákona č. 262/2006 Sb., zákoník práce. Součástí pracovní doby není doba odpočinku. Délka pracovní doby činí obecně nejvýše 40 hodin týdně.

Pracovní dobu si v programu PAMICA nastavíte v agendě Pracovní poměry, a to v poli Režim (denně, týdně). Dále v agendě Pracovní poměry stanovíte v oddílu Rozvrh pracovní doby specifikaci pracovní doby zaměstnance – např. Rovnoměrný rozvrh pracovní doby, Turnusový režim, Nerovnoměrný rozvrh pracovní doby atd.

Do pole Odpracováno vypočítá PAMICA celkovou odpracovanou dobu zaměstnance dle nastaveného rozvrhu pracovní doby, sníženou v hodinách o jednotlivé složky nepřítomnosti.

Do pole Přesčasy, nadúvazky se vloží počet hodin zadaných složkou mzdy pro práci přesčas nebo nadúvazek, např. pro měsíční mzdu složky mzdy M02 – M05.

Zaměstnavatel může práci přesčas nařídit jen výjimečně, a to do 8 hodin v jednotlivých týdnech a do 150 hodin v roce. Do ročního limitu se nezapočítává práce přesčas, za kterou bylo poskytnuto náhradní volno.

Nad zákonem stanovený limit je možné přesčasy konat jen se souhlasem zaměstnance, nejvýše však do celkového nepřekročitelného limitu 8 hodin v průměru za týden. To může za rok činit až 412 hodin. Průměr je počítán i na týdny, kdy je zaměstnanec v práci nepřítomen (dovolená, nemoc). Souhlas s prací přesčas nelze sjednat v pracovní smlouvě.

Za hodinu práce přesčas přísluší zaměstnanci dosažená mzda a příplatek ve výši 25 % průměrného hodinového výdělku, pokud se zaměstnavatel nedohodl se zaměstnancem na poskytnutí náhradního volna. Jde-li o dny nepřetržitého odpočinku v týdnu, přísluší zaměstnanci navíc příplatek ve výši 10 % průměrného hodinového výdělku.

Pole Omluvená absence/Vyloučené doby se doplní v případě, má-li zaměstnanec na záložce Složky nepřítomnosti zadanou nepřítomnost spadající do tohoto pole.

Pole Základní mzda je určeno druhem mzdy a představuje mzdu za odvedenou práci bez příplatků a náhrad. Základní mzda se odvíjí od nastaveného druhu mzdy. Základní mzdu můžete každému zaměstnanci nastavit v agendě Pracovní poměry, a to na záložce Trvalé složky mzdy. Zatržením volby Trvalá složka se bude tato složka automaticky vkládat každý měsíc do vystavených mezd zaměstnance.

V poli Dílčí hrubá mzda je zobrazena vypočtená hrubá mzda zaměstnance za každý pracovní poměr samostatně.

Do pole Průměrný výdělek pro pracovněprávní účely uvede PAMICA průměrný výdělek za předcházející kalendářní čtvrtletí, který se stanovuje na následující čtvrtletí. Průměrný výdělek slouží ke správnému výpočtu náhrad mzdy a pro výpočet různých příplatků ve mzdách.

Vzorec pro výpočet průměrného výdělku v programu PAMICA:

PHV = (HM - DOV - NS - PV - ZN - ZV + ZDZ) / (OH + HP + HS)

HM Hrubá mzda (Složky, které ovlivňují průměrný výdělek: Měsíční mzda M01 – M16, Časová mzda C01 – C19, Úkolová mzda U1 – U8, Příplatky a doplatky P1 – P5 a P7 – P12)

DOV Náhrady za dovolenou (složka V01)

NS Náhrady za svátky (složka V02)

PV Náhrady za placené volno (složka V03)

ZV Ztráta na výdělku (složka H09)

ZN Zdanitelné náhrady (složka J01* – J11*)

ZDZ Zvýšení daňového základu včetně pojištění (složky D01* – D06*)

OH Odpracované hodiny

HP Hodiny přesčas

HS Odpracované hodiny ve svátky

Poznámka: U složek označených symbolem * si musíte v agendě Nastavení/Globální nastavení v sekci Nastavení zatrhnout volbu Povolit změnu vlastností pro výpočet mzdy u nové složky. Poté si v agendě Definice složek mezd vybranou složku zkopírujete (CTRL+K), zadáte si název složky a zatrhnete volbu Průměrný výdělek. Takto můžete ovlivnit nastavení všech složek, které mají vstoupit do výpočtu průměrného výdělku.

Má-li být vypočten průměrný hrubý měsíční výdělek, přepočítá se průměrný hodinový výdělek na 1 měsíc podle průměrného počtu pracovních hodin připadajících na 1 měsíc v průměrném roce. Průměrný rok pro tento účel má 365,25 dnů. Průměrný hodinový výdělek zaměstnance se vynásobí týdenní pracovní dobou zaměstnance a koeficientem 4,348. Ten vyjadřuje průměrný počet týdnů připadající na 1 měsíc v průměrném roce.

Má-li být uplatněn průměrný čistý měsíční výdělek, zjišťuje se tento výdělek z průměrného měsíčního hrubého výdělku odečtením pojistného na sociální zabezpečení, pojistného na zdravotní pojištění, pojistného na důchodové spoření a zálohy na daň z příjmů fyzických osob ze závislé činnosti. Údaj je vypočtený podle podmínek a sazeb platných pro zaměstnance v měsíci, v němž se průměrný měsíční čistý výdělek zjišťuje.

Vzorec pro výpočet průměrného hrubého měsíčního výdělku:

PMV = PHV × (TPD × 4,348)

PHV Průměrný hodinový výdělek

TPD Stanovená týdenní pracovní doba a kratší týdenní pracovní doba zaměstnance

Průměrná hodinová mzda = hrubá mzda / odpracované hodiny

Průměrný výdělek se používá při výpočtu náhrad za dovolenou, náhrad za dočasnou pracovní neschopnost, příplatků za svátky a za práci přesčas.

Je-li průměrný hodinový výdělek nižší než minimální hodinový průměrný výdělek vycházející z minimální mzdy, na kterou by zaměstnanci vznikl nárok, je třeba zaměstnanci poskytnout doplatek do minimálního průměrného výdělku.

Jestliže zaměstnanec odpracoval v minulém čtvrtletí méně než 21 dní, je nutné doplnit do pole Průměrný výdělek pro pracovněprávní účely částku ručně.

PAMICA umožňuje vypočítat průměrný výdělek z odměn a mezd vyplácených za delší než měsíční období.

Příklad: Výpočet průměrného výdělku v případě prémií za více období: mzdy za červen 2022, prémie za více období ve výši 18 000 Kč, započítat do tří období. V červnu se vyplatí celá prémie ve výši 18 000 Kč. Alikvotní část odměny pro průměrný výdělek (PV) je ve 2., 3. a 4. čtvrtletí 6 000 Kč.

Výpočet PV za 2. čtvrtletí:

Hrubá mzda za duben až červen 55 000 Kč (bez alikvotní části prémie za tři období) |

Úvazek | 504 hodin |

Odpracováno | 450 hodin |

Alikvotní část prémie za více období | 6 000 Kč |

Zvýšení HM o prémie za více období | 5 357,14 Kč (6 000 × 450 / 504) |

Průměrný výdělek (PV) | 134,12 Kč/h [(55 000 + 5 357,14) / 450] |

Výpočet PV za 3. čtvrtletí

Hrubá mzda za červenec až září 43 000 Kč (bez alikvotní části prémie za tři období)

Úvazek | 504 hodin |

Odpracováno | 430 hodin |

Alikvotní část prémie za více období | 6 000 Kč |

Zvýšení HM o prémie za více období | 5 119,05 Kč (6 000 × 430 / 504) |

Průměrný výdělek (PV) | 111,90 Kč/h [(43 000 + 5 119,05) / 430] |

Výpočet PV za 4. čtvrtletí

Hrubá mzda za říjen až prosinec 52 000 Kč (bez alikvotní části prémie za tři období)

Úvazek | 496 hodin |

Odpracováno | 540 hodin |

Alikvotní část prémie za více období | 6 000 Kč |

Zvýšení HM o prémie za více období | 6 000 Kč (pokud je odpracováno více hodin než je úvazek, alikvotní část se nezvyšuje) |

Průměrný výdělek (PV) | 107,41 Kč/h [(52 000 + 6 000) / 540] |

Pokud s programem PAMICA teprve začínáte, zadejte zaměstnancům historické mzdy za kalendářní čtvrtletí, které předcházelo období prvního zpracování mezd v programu PAMICA. Pokud takto neučiníte, musíte průměrný výdělek zadat zaměstnancům ručně ve vystavených mzdách.

Rozhodným obdobím se rozumí 12 kalendářních měsíců před vznikem tzv. sociální události (nárokem na nemocenskou dávku), v němž jsou započitatelné příjmy a zároveň alespoň 30 započitatelných dnů.

Redukční hranice jsou stanoveny pro účely nemocenského pojištění v ustanovení § 21 a § 22 zákona č. 187/2006 Sb., o nemocenském pojištění.

Redukční hranice pro účely nemocenského pojištění se vztahují k dennímu vyměřovacímu základu. Hodinové redukční hranice se musí vynásobit koeficientem 0,175 a poté zaokrouhlit na haléře směrem nahoru. Slouží pro úpravu průměrného hodinového výdělku.

| Redukční hranice | Částka pro nemocenské (na den) | Koeficient | Částka pro náhradu mzdy (hodinová) |

| První RH | 1 298 Kč | 0,175 | 227,15 Kč |

| Druhá RH | 1 946 Kč | 0,175 | 340,55 Kč |

| Třetí RH | 3 892 Kč | 0,175 | 681,10 Kč |

Na základě redukčních hranic se provede redukce průměrného hodinového výdělku:

do výše první hranice se započte 90 % průměrného hodinového výdělku,

z rozdílu mezi druhou a první hranicí se započte 60 %,

z rozdílu mezi třetí a druhou hranicí se započte 30 %,

k částce nad třetí hranicí se nepřihlíží.

Oddíl Přehled

Do polí Přesčasy, nadúvazky, Prémie a odměny, Osobní ohodnocení, Příplatky a doplatky, Mimomzdové prostředky, Naturální mzda, Jednorázové náhrady, Dohody, odstupné se vyplňují částky podle zapsaných složek mezd a nepřítomností.

- Přesčasy, nadúvazky zadáte na záložce Složky mzdy ve vystavené mzdě zaměstnance za příslušný měsíc složkami mzdy M02 – M05 u měsíční mzdy, složkami mzdy U05 – U08 u úkolové mzdy a složkami mzdy C08 – C19 u časové mzdy.

- Prémie a odměny zadáte složkami mzdy O01 – O14.

- Částku osobního ohodnocení zadáte složkami mzdy M06, M08, M10, M12 – M16 u měsíční mzdy, složkami mzdy U03 – U04 u úkolové mzdy, složkami mzdy C05 – C07 u časové mzdy.

- Příplatky a doplatky zadáte ve vystavené mzdě zaměstnance složkami mzdy P01 – P15.

- Mimomzdové prostředky zadáte složkami mzdy Z01 – Z21.

- Naturální mzdu zadáte složkami mzdy T01 – T06.

- Jednorázové náhrady zadáte složkami mzdy J01 – J11.

- Dohody, odstupné zadáte složkami mzdy D03 – D06.

Práce přesčas

Práce přesčas je práce konaná zaměstnancem na příkaz zaměstnavatele nebo s jeho souhlasem nad stanovenou týdenní pracovní dobu a konaná mimo rozvrh pracovních směn (podle § 93 a § 98 zákona č. 262/2006 Sb., zákoníku práce). U zaměstnanců s kratší pracovní dobou (§ 80 zákona č. 262/2006 Sb.) je prací přesčas práce přesahující stanovenou týdenní pracovní dobu (§ 79 zákona č. 262/2006 Sb.). Těmto zaměstnancům nelze práci přesčas nařídit. Práce přesčas není, napracovává-li zaměstnanec prací konanou nad stanovenou týdenní pracovní dobu své pracovní volno, které mu zaměstnavatel poskytl na jeho žádost.

Prémie a odměny

Zaměstnavatel může poskytnout zaměstnanci odměnu za splnění stanoveného úkolu. Nejedná se o nárokovou složku mzdy.

Osobní ohodnocení

Osobní ohodnocení je také nenárokovou složkou mzdy.

Mzdu za práci přesčas upravuje § 114 zákoníku práce. Za práci přesčas přísluší zaměstnanci dosažená mzda a příplatek ve výši nejméně 25 % průměrného výdělku, pokud se zaměstnanec a zaměstnavatel nedohodli na čerpání náhradního volna.

Mzda za práci ve svátek se upravuje podle § 115 zákoníku práce. Za práci ve svátek přísluší zaměstnanci náhradní volno v rozsahu práce konané ve svátek. Za dobu náhradního volna má nárok na náhradu mzdy ve výši průměrného výdělku. Zaměstnavatel se může se zaměstnancem dohodnout na poskytnutí příplatku k dosažené mzdě nejméně ve výši průměrného výdělku (100 %) namísto náhradního volna. Jestliže zaměstnanec v důsledku svátku, který připadl na jeho obvyklý pracovní den, nepracuje, přísluší mu náhrada mzdy ve výši průměrného výdělku.

Mzda za práci ve ztíženém a zdraví škodlivém prostředí se upravuje podle § 117 zákona č. 262/2006 Sb., zákoník práce. Za práci ve ztíženém a zdraví škodlivém prostředí přísluší zaměstnanci k dosažené mzdě příplatek ve výši nejméně 10 % částky, kterou stanoví zákoník práce v § 111 odst. 2 jako základní sazbu minimální mzdy.

Mzda za práci v noci se upravuje podle § 116 zákoníku práce. Za práci v noci přísluší zaměstnanci dosažená mzda a příplatek nejméně ve výši 10 % průměrného výdělku, není-li sjednáno v kolektivní smlouvě jinak. Prací v noci se rozumí časový interval od 22:00 hodin do 6:00 hodin.

Mzda za práci v sobotu a neděli se upravuje v zákoníku práce podle § 118. Za práci v sobotu a neděli přísluší zaměstnanci dosažená mzda a příplatek nejméně ve výši 10 % průměrného výdělku.

Mzda za pracovní pohotovost se upravuje podle § 140 zákoníku práce. Za dobu pracovní pohotovosti přísluší zaměstnanci odměna nejméně ve výši 10 % průměrného výdělku, není-li sjednáno jinak v kolektivní či pracovní smlouvě.

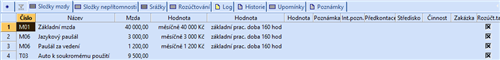

Naturální mzda

Naturální mzdu může zaměstnavatel poskytovat jen se souhlasem zaměstnance a za podmínek s ním dohodnutých, a to v rozsahu přiměřeném jeho potřebám. Zaměstnavatel je povinen zaměstnanci vyplatit v penězích mzdu nejméně ve výši minimální mzdy.

Do naturální mzdy patří i používání služebního vozidla pro soukromé účely. Částka ze služebního automobilu se počítá z 1 % pořizovací ceny vozidla zaokrouhleno na 100 Kč nahoru.

Auto k soukromému použití zadáte v programu PAMICA složkou T03.

Do jednorázových náhrad patří například cestovní náhrady. Cestovní náhrady jsou výdaje, které vzniknou zaměstnanci při pracovní cestě. Do cestovních náhrad při pracovní cestě patří: jízdní výdaje, výdaje za ubytování, výdaje na stravné, nutné vedlejší výdaje.

Cestovní náhrady, resp. stravné v programu PAMICA zadáte složkou mzdy J03.

Odstupné

Zaměstnanci, u něhož dochází k rozvázání pracovního poměru výpovědí danou zaměstnavatelem z důvodů uvedených v § 52 písm. a) až c) zákoníku práce, nebo dohodou ze stejných důvodů, přísluší při skončení pracovního poměru odstupné ve výši nejméně: a) jednonásobku jeho průměrného výdělku, jestliže pracovní poměr u zaměstnavatele trvalé méně než 1 rok, b) dvojnásobku jeho průměrného výdělku, jestliže jeho pracovní poměr u zaměstnavatele trval alespoň 1 rok a méně než 2 roky, c) trojnásobku jeho průměrného výdělku, jestliže jeho pracovní poměr u zaměstnavatele trval alespoň 2 roky.

Zaměstnanci, u něhož dochází k rozvázání pracovního poměru výpovědí danou zaměstnavatelem z důvodů uvedených v § 52 písm. d) zákoníku práce, nebo dohodou z těch samých důvodů, přísluší při skončení pracovního poměru odstupné ve výši nejméně dvanáctinásobku průměrného výdělku.

Odstupné se počítá z průměrného měsíčního výdělku a je vyplaceno zaměstnavatelem po skončení pracovního poměru v nejbližším výplatním termínu.

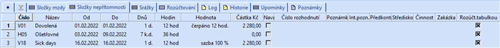

Formulář Nepřítomnost obsahuje pole Dovolená, Svátky, Placené volno, Akce pro děti a mládež, Sick days, Neplac. volno, Neomluveno, Nemoc, Ošetřovné, Dlouh. ošetř., Otcovská, Mateřská dovol., Ztráta na výdělku a Prostoje vyplněna podle zapsaných údajů v tabulce.

Složky nepřítomnosti ve vystavené mzdě zaměstnance daného měsíce

- Dovolenou zadáte složkou nepřítomnosti V01 (od r. 2021),

resp. V01d (do r. 2020). - Svátky zadáte složkou nepřítomnosti V02.

- Placené volno zadáte složkou nepřítomnosti V03.

- Neplacené volno zadáte složkami nepřítomnosti V04, V15, V16, V17.

- Sick days zadáte složkou nepřítomnosti V18.

- Náhradní volno za práci přesčas zadáte složkou nepřítomnosti V19.

- Náhradní volno za práci ve svátek zadáte složkou nepřítomnosti V20.

- Neomluvenou nepřítomnost zadáte složkou nepřítomnosti V05.

- Nemoc zadáte složkami nepřítomnosti H01 – H04, H13, H14.

- Otcovskou zadáte složkou nepřítomnosti H15.

- Ošetřovné zadáte složkami nepřítomnosti H05 – H06, H17.

- Dlouhodobé ošetřovné zadáte složkou nepřítomnosti H16.

- Mateřskou dovolenou zadáte složkami nepřítomnosti H07 – H08.

- Ztrátu na výdělku zadáte složkou nepřítomnosti H09.

- Překážky a prostoje zadáte složkami nepřítomnosti V06a – V06c.

- Akce pro děti a mládež zadáte složkou nepřítomnosti V21.

Náhrada mzdy za dovolenou

Zaměstnanci přísluší za dobu čerpání dovolené náhrada mzdy ve výši průměrného výdělku.

Dovolená za kalendářní rok

Zaměstnanci, který za nepřetržitého trvání pracovního poměru odpracoval v příslušném kalendářním roce 52 týdnů v rozsahu stanovené nebo kratší týdenní pracovní doby, přísluší dovolená za kalendářní rok v délce stanovené nebo kratší týdenní pracovní doby vynásobené výměrou dovolené.

Poměrná část dovolené přísluší zaměstnanci v případě, že jeho pracovní poměr netrval celý kalendářní rok. Zaměstnanci vznikne právo na poměrnou část dovolené při splnění následujících podmínek:

I. pracovní poměr zaměstnance u jednoho zaměstnavatele trval v daném kalendářním roce nepřetržitě po dobu minimálně 4 týdnů, tj. 28 kalendářních dnů

II. zaměstnanec odpracoval minimálně 4násobek své stanovené týdenní pracovní doby nebo kratší týdenní pracovní doby

Za každou odpracovanou stanovenou nebo kratší týdenní pracovní dobu přísluší zaměstnanci poměrná část dovolené ve výši 1/52 stanovené nebo kratší týdenní pracovní doby vynásobené výměrou dovolené.

Placené volno

Pracovní volno s náhradou mzdy se poskytuje při důležitých osobních překážkách, jako je svatba, pohřeb apod. Důležité osobní překážky v práci stanovuje nařízení vlády č. 590/2006 Sb.

Zaměstnanci nebude za dobu neplaceného volna vypočtena žádná mzda ani náhrada mzdy.

Osobní překážky v práci

Do osobních překážek v práci patří zdravotní důvody, péče o dítě nebo o jiného člena rodiny, mateřská a rodičovská dovolená. Po tuto dobu nepřísluší zaměstnanci žádná náhrada mzdy a jeho hmotné zabezpečení je upraveno předpisy o nemocenském pojištění a státní sociální podpoře.

Mateřská dovolená

Přísluší zaměstnankyni po dobu 28 týdnů nebo 37 týdnů v případě, že porodila 2 nebo více dětí. Žena nastupuje zpravidla mateřskou dovolenou 6. týden před očekávaným dnem porodu.

Peněžitou pomoc v mateřství nebo mateřskou dovolenou – rodičovský příspěvek zadáte zaměstnankyni v programu PAMICA složkou nepřítomnosti H07, H08. Na složkách je možné nastavit začátek a konec na celé období nepřítomnosti.

Náhrada za ztrátu na výdělku po dobu pracovní neschopnosti

Jde o náhradu za ztrátu na výdělku, která činí rozdíl mezi průměrným výdělkem zaměstnance před vznikem škody způsobené pracovním úrazem nebo nemocí z povolání a plnou výší náhrady mzdy nebo platu a plnou výší nemocenského; náhrada mu přísluší i za dobu, kdy mu v době prvních tří kalendářních dnů dočasné pracovní neschopnosti nenáleží náhrada mzdy.

Ztrátu na výdělku zadáte v programu PAMICA složkou nepřítomnosti H09.

Náhrada za ztrátu na výdělku po skončení pracovní neschopnosti nebo při uznání plné nebo částečné invalidity přísluší zaměstnanci v takové výši rozdílu, aby spolu s jeho výdělkem po pracovním úrazu nebo po zjištěné nemoci z povolání s připočtením případného invalidního nebo částečného invalidního důchodu poskytovaného z téhož důvodu se rovnala jeho průměrnému výdělku před vznikem škody.

Překážky a prostoje

Při překážce v práci na straně zaměstnavatele, nepřevede-li zaměstnavatel zaměstnance na jinou práci, přísluší zaměstnanci náhrada mzdy ve výši nejméně 60 % průměrného výdělku.

Překážky v práci na straně zaměstnavatele zadáte v programu PAMICA složkami nepřítomnosti V06a–V06c.

Pojištění za pracovní poměr

Formulář obsahuje oddíly Sociální pojištění a Zdravotní pojištění. Pojištění za pracovní poměr je zde chápáno jako vypočtené pojistné za každý pracovní poměr zaměstnance samostatně.

Oddíl Sociální pojištění

Sazby sociálního pojištění jsou stanoveny procentem z vyměřovacího základu podle § 7 zákona č. 589/1992 Sb., o pojistném na sociální zabezpečení a příspěvku na státní politiku zaměstnanosti.

Zaměstnanec | Sazba | Zaměstnavatel | Základní sazba |

Důchodové pojištění | 6,5 % | Důchodové pojištění | 21,5 % |

Nemocenské pojištění | 0 % | Nemocenské pojištění | 2,1 % |

Politika zaměstnanosti | 0 % | Politika zaměstnanosti | 1,2 % |

Rozhodným obdobím, z něhož se zjišťuje vyměřovací základ zaměstnance, je kalendářní měsíc. Vyměřovací základ pojistného, který je spočítaný z hrubé mzdy, naleznete v poli Základ.

V poli Zaměstnanec je uvedeno měsíční pojištění hrazené zaměstnancem a v poli Zaměstnavatel pojištění placené zaměstnavatelem.

Ruční zvýšení či snížení vyměřovacího základu můžete provést zadáním složky mzdy Z04 – Oprava základu sociálního pojištění z minulosti. Jeho důvod uveďte na záložce Poznámka.

V případě, že se jedná o zaměstnání malého rozsahu, zadáte jej v agendě Pracovní poměry, a to zatržením volby Zaměstnání malého rozsahu.

Zaměstnáním malého rozsahu se rozumí takové zaměstnání, v němž je sjednaný započitatelný příjem nižší než rozhodný příjem 3 500 Kč. Pokud zaměstnavatel nesjedná se zaměstnancem žádný příjem, jedná se rovněž o zaměstnání malého rozsahu. Při výkonu zaměstnání malého rozsahu je zaměstnanec pojištěn jen v těch kalendářních měsících po dobu trvání takového zaměstnání, v nichž dosáhl částky započitatelného příjmu alespoň ve výši rozhodného příjmu. Započitatelný příjem zúčtovaný až po skončení zaměstnání malého rozsahu se považuje pro účely pojištění za příjem zúčtovaný do kalendářního měsíce, v němž toto zaměstnání skončilo, a to podle § 7 zákona č. 187/2006 Sb., o nemocenském pojištění.

Při splnění těchto podmínek a nastavení volby Zaměstnání malého rozsahu v agendě Pracovní poměry se v daném měsíci u zadané mzdy, pokud nepřekročí rozhodný příjem, automaticky uvede text zaměstnání malého rozsahu na záložce Pojištění za pracovní poměr (u pole Základ na sociální pojištění).

V případě, že zaměstnanec dosáhne maximálního vyměřovacího základu, přestává odvádět pojistné. Maximální vyměřovací základ (MVZ) pro odvod sociálního pojištění je stanoven jako 48 násobek průměrné mzdy. Rozhodným obdobím pro zjišťování MVZ zaměstnance je kalendářní rok. MVZ se počítá z příjmů od jednoho zaměstnavatele v kalendářním roce.

Vzorec na výpočet MVZ:

Všeobecný vyměřovací základ (36 119) × přepočtový koeficient (1,0773) = 38 911 × 48 = 1 867 728 Kč.

MVZ pro rok 2022 je pro pojistné na sociální pojištění stanoven ve výši 1 867 728 Kč. PAMICA počítá a kontroluje MVZ automaticky. V případě, že zaměstnanec dosáhne v kalendářním roce MVZ, program automaticky přestane počítat pojistné za zaměstnance a zaměstnavatele.

Od roku 2012 nezakládá dohoda o provedení práce účast na nemocenském pojištění pouze v případě, že započitatelný příjem nepřesahuje částku 10 000 Kč. V agendě Pracovní poměry při vložení druhu pracovního poměru Dohoda o provedení práce se zobrazí dialogové okno s informací o zrušení odvodu ve formuláři. Ve vystavených mzdách na záložce Pojištění za pracovní poměr bude u zaměstnance s dohodou o provedení práce uvedeno bez odvodu, pokud zúčtovaná odměna za dohodu o provedení práce nepřesáhne částku 10 000 Kč. Při odměně vyšší než 10 000 Kč již budou odvody vypočteny. Program PAMICA rozhodný příjem 10 000 Kč automaticky hlídá.

Oddíl Zdravotní pojištění

Zdravotní pojištění upravuje zákon č. 48/1997 Sb., o veřejném zdravotním pojištění. Výše pojistného činí 13,5 % z vyměřovacího základu (upravuje zákon č. 592/1992 Sb. v § 2, § 3 – § 3 c) za rozhodné období (upravuje § 4 zákona o pojistném na veřejné zdravotní pojištění). Měsíční rozhodné období platí pro zaměstnavatele, zaměstnance a osoby bez zdanitelných příjmů.

Vyměřovací základ pojistného, který je spočítaný z hrubé mzdy, naleznete v poli Základ. Tento základ je automaticky navyšován v případě, že vyměřovací základ pro zdravotní pojištění nedosáhl minimální mzdy.

PAMICA automaticky vkládá do vystavených mezd, které nedosahují výše minimální mzdy, složku Z03 – Doplatek zdravotního pojištění. U této složky je možné nastavit způsob hrazení doplatku, a to buď Pracovník celý doplatek, Zaměstnavatel celý doplatek nebo Pracovník 1/3, zaměstnavatel 2/3.

V případě, že nechcete, aby se složka Z03 generovala automaticky, tak v agendě Personalistika na záložce Daně a pojistné vyberte typ Negenerovat doplatek (Z03) do minima zdravotního pojištění. Také můžete vybrat typ Neplatit doplatek do minima zdravotního pojištění. Toto nastavení provedete v případě, že se jedná o zaměstnance, na kterého se nevztahuje povinnost odvádět zdravotní pojištění alespoň z minimálního vyměřovacího základu (tj. minimální mzdy). Doplatek zdravotního pojištění také neplatí zaměstnanci, za které je plátcem pojistného stát.

Z vyměřovacího základu každého zaměstnance se vypočte 13,5 %. Tuto částku zaokrouhlenou na celé koruny směrem nahoru odvede zaměstnavatel příslušné zdravotní pojišťovně. Jedna třetina z takto vypočtené částky se odečte zaměstnanci ze mzdy. Rozdíl mezi celkovou výší pojistného a částkou, která je odečtena zaměstnanci ze mzdy, tvoří pojistné hrazené zaměstnavatelem. Pojistné se platí za jednotlivé kalendářní měsíce a je splatné od 1. do 20. dne následujícího kalendářního měsíce.

Měsíční pojištění hrazené zaměstnancem je uvedeno v poli Zaměstnanec a pojištění placené zaměstnavatelem v poli Zaměstnavatel. Ruční zvýšení či snížení vyměřovacího základu můžete provést zadáním složek mzdy Z05 – Oprava základu zdravotního pojištění z minulosti a Z06 – Oprava základu zdravotního pojištění do tabulky Složky mzdy. Jeho důvod uveďte na záložce Poznámka.

Pokud je vyměřovací základ nižší z důvodu překážek na straně zaměstnavatele (podle § 207 – § 209 zákona č. 262/2006 Sb., zákoník práce), tento rozdíl je povinen doplatit zaměstnavatel.

V programu PAMICA se ve vystavené mzdě vygeneruje automaticky složka Z03 – Doplatek do minima zdravotního pojištění, ve které zvolíte možnost Zaměstnavatel celý doplatek.

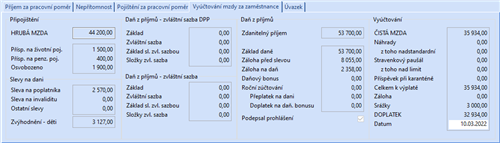

Vyúčtování mzdy za zaměstnance

Formulář obsahuje oddíly Připojištění, Slevy na dani, Daň z příjmů – zvláštní sazba DPP, Daň z příjmů – zvláštní sazba, Daň z příjmů a Vyúčtování. V tomto formuláři je provedeno vyúčtování mzdy zaměstnance za všechny jeho pracovní poměry dohromady.

V případě, že má zaměstnanec více pracovních poměrů u jednoho zaměstnavatele, na záložku Vyúčtování mzdy za zaměstnance vstupuje součet mezd ze všech pracovních poměrů. A u ostatních pracovních poměrů už se tato záložka nezobrazuje.

Oddíl Připojištění

Do pole Hrubá mzda uvede PAMICA součet všech hrubých mezd zaměstnance ze všech jeho pracovních poměrů.

V poli Příspěvek na životní pojištění uvede PAMICA příspěvek na životní pojištění, který platí zaměstnavatel svému zaměstnanci v daném měsíci.

Příspěvek na životní pojištění, kterým přispívá zaměstnavatel zaměstnanci, zadáte v agendě Personalistika na záložce Životní pojištění v tabulce agendy. Tato částka nezvyšuje hrubou mzdu, sociální a zdravotní pojištění a nezapočítává se do průměrného výdělku. Do základu sociálního, resp. zdravotního pojištění a daně z příjmů za příslušné zdaňovací období je započítána až částka převyšující roční limit stanovený legislativou. Zaměstnavatel může příspěvky placené za zaměstnance v jakékoli výši uplatnit jako nákladovou položku. Podmínkou je, aby příspěvky vyplývaly z kolektivní smlouvy, vnitřního předpisu zaměstnavatele, pracovní nebo jiné smlouvy (§ 24 odst. 2 písm. j bod 5 zákona o daních z příjmů).

V poli Příspěvek zaměstnavatele na penzijní připojištění PAMICA uvede příspěvek na penzijní připojištění zaměstnance, a to podle nastavení v agendě Personalistika. Účty, na které chcete penzijní pojištění zaúčtovat, nastavte v agendě Globální nastavení.

Pokud má zaměstnanec v agendě Personalistika nastavenou výši příspěvku procentuálně, PAMICA ve vystavené mzdě v poli Příspěvek na penzijní pojištění zobrazí vypočtenou částku v korunách.

Příspěvek nezvyšuje hrubou mzdu, sociální a zdravotní pojištění a nezapočítává se do průměrného výdělku. Do základu sociálního, resp. zdravotního pojištění a daně z příjmů za příslušné zdaňovací období je započítána až částka převyšující roční limit stanovený legislativou.

V poli Osvobozeno uvede PAMICA daňově osvobozenou část penzijního připojištění a životního pojištění.

Osvobozený příspěvek placený zaměstnavatelem zaměstnanci je stanovený legislativou pro součet příspěvků životního pojištění a penzijního připojištění a činí 50 000 Kč ročně. Výši příspěvku naleznete v agendě Legislativa, v kategorii Mzdy, typ Penzijní a životní pojištění.

Oddíl Slevy na dani

Tento oddíl obsahuje přehled slev na dani z příjmů, které jsou uplatňovány na základě podepsaného tiskopisu Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti. PAMICA jednotlivé slevy na dani automaticky doplní podle nastavení na záložce Daně a pojistné v agendě Personalistika.

Více informací k nastavení tohoto oddílu, resp. slev na dani naleznete v kapitole Personalistika.

Slevy na dani, které stanovuje zákon, naleznete v agendě Legislativa v kategorii Daň z příjmů, typ Slevy na dani. Slevy na dani z příjmů se uplatní pouze tehdy, podepíše-li zaměstnanec prohlášení k dani z příjmů (bude mít nastaveno na záložce Daně a pojistné typ Sleva - poplatník podepsal prohlášení). V případě, že má zaměstnanec více pracovních poměrů u více zaměstnavatelů souběžně, může prohlášení podepsat pouze u jednoho zaměstnavatele.

Oddíl Daň z příjmů – zvláštní sazba DPP

Na základě nastavení v tabulce Daně a pojistné v agendě Personalistika se v poli Základ do limitu uvede částka zdanitelného příjmu, která podléhá zdanění zvláštní sazbou. Výše daně vypočtené zvláštní sazbou do limitu je uvedena v poli Zvl. sazba do limitu.

Pokud mzda překračuje limit pro uplatnění srážkové daně, bude zdaněna zálohovou daní. Limit je uveden v agendě Legislativa v kategorii Daň z příjmů u typu Zvláštní sazba DzP v poli Do limitu.

Srážková daň zvláštní sazbou se použije v případě, že zaměstnanec nemá podepsané Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti a jeho hrubý zdanitelný příjem zaokrouhlený na celé koruny dolů nepřesáhne v měsíci 10 000 Kč. Srážková daň zvláštní sazbou činí 15 %.

V poli Složky zvl. sazbou uvede PAMICA částku srážkové daně vypočtenou ze složek mezd, které podléhají zvláštní sazbě daně a jsou nastavené na složkách mzdy v agendě Definice složek mezd. Termín pro odvod srážkové daně je do konce měsíce následujícího po měsíci, v němž byla daň sražena.

Oddíl Daň z příjmů – zvláštní sazba

Od roku 2018 se rozšířil okruh příjmů, které podléhají srážkové dani podle § 6 odst. 4 zákona o daních z příjmů, a to u zaměstnanců, kteří nepodepsali, resp. neučinili u zaměstnavatele prohlášení poplatníka k dani z příjmů. Jedná se o příjmy ze závislé činnosti, které v úhrnné výši nepřesahují u téhož zaměstnavatele za měsíc částku 2 500 Kč, od 1. 5. 2019 částku 3 000 Kč, od 1. 1. 2021 částku 3 500 Kč.

Pokud tedy není v tabulce Daně a pojistné v agendě Personalistika uveden typ Sleva – poplatník (podepsal prohlášení), jsou příjmy do limitu 2 500 Kč, resp. 3 000 Kč, resp. 3 500 Kč zdaněny zvláštní sazbou a uvedeny v tomto oddílu.

Tento oddíl obsahuje údaje o výpočtu zálohy na daň z příjmů.

Hodnota v poli Zdanitelný příjem je většinou rovna hrubé mzdě zaměstnance. Rozdíl proti hrubé mzdě může být část mzdy, která je ze zákona také předmětem daně – například částka, která je zaměstnanci vyměřena za užívání služebního vozu pro soukromé účely.

Základ daně uvidíte v poli Základ daně. Vypočtená částka se zaokrouhlí na celé stokoruny nahoru. Pokud má zaměstnanec na záložce Daně a pojistné v agendě Personalistika uveden typ Sleva – poplatník podepsal prohlášení, záloha se vypočítá ve výši 15 % ze zaokrouhlené částky a zapíše se do pole Záloha před slevou. Od částky zálohy se poté odečtou slevy na dani a výsledná částka je uvedena v poli Záloha na daň. Nejprve je uplatňována sleva na poplatníka, případně sleva na invaliditu a ostatní slevy, a to maximálně do výše zálohy na daň. Dále je uplatňováno případné daňové zvýhodnění na děti. Je-li daňové zvýhodnění vyšší než zbytek zálohy po předchozích slevách, jedná se o daňový bonus, který se připočítá k částce určené k výplatě mzdy.

Příklad: Hrubá mzda zaměstnance činí 17 350 Kč. Zaměstnanec podepsal prohlášení k dani. Výpočet měsíční zálohy (bez uplatnění slev).

Hrubá mzda 17 350 Kč

Dílčí základ daně (zdanitelná mzda) 17 350 Kč

Zaokrouhlení 17 400 Kč

Záloha ze zdanitelné mzdy 15 % 2 610 Kč

Příklad: Zaměstnanec pobírá měsíční mzdu ve výši 17 350 Kč, podepsal prohlášení k dani a uplatňuje slevu na dani na poplatníka (2 570 Kč) a daňové zvýhodnění na dvě děti (1 × 1 267,1 × 1 860). Výpočet měsíční zálohy na daň.

Měsíční mzda 17 350 Kč

Pojistné na sociální zabezpečení 1 128 Kč

Pojistné na zdravotní pojištění 781 Kč

Dílčí základ daně 17 350 Kč

Zaokrouhlení 17 400 Kč

Záloha ze zdanitelné mzdy (17 400 × 15 %) 2 610 Kč

Sleva na dani na poplatníka 2 570 Kč

Daňové zvýhodnění na děti (1 267 + 1 860) 3 127 Kč

Daňový bonus (2 610 – 2 570 – 3 127 kladná částka) 3 087 Kč

Částka k výplatě (15 441 + 3 087) 18 528 Kč

Do pole Daňový bonus doplní PAMICA vypočtenou částku daňového bonusu.

Pozn.: Pro porovnání se použije nominální částka minimální mzdy platná k 1. 1. příslušného kalendářního roku, která se nijak neupravuje podle úvazku a odpracované doby zaměstnance. Pokud se zjistí, že podmínky pro výplatu daňového bonusu nejsou splněny, bude v tomto poli uvedena nula.

Volba Podepsal prohlášení je zatržena, jestliže zaměstnanec podepsal prohlášení a tato informace byla zaznamenána do tabulky Daně a pojistné.

Měsíční daňový bonus můžete vyplatit, pokud jeho výše činí alespoň 50 Kč.

Do pole Roční zúčtování doplní PAMICA vypočtený výsledek ročního zúčtování z agendy Roční zúčtování. Zároveň bude přeplatek na dani a doplatek na daňovém bonusu uveden v samostatných polích. V případě, že bude roční zúčtování zadáno složkami mezd Z13 Roční zúčtování – přeplatek na dani a Z14 Roční zúčtování – doplatek na daňovém bonusu, budou vyplněna pole týkající se ročního zúčtování z těchto složek mezd.

Oddíl Vyúčtování

Tento oddíl dokumentuje postup výpočtu čisté mzdy a doplatku. Čistá mzda je vypočtena odečtením pojištění a zálohy na daň z příjmů od hrubé mzdy a přičtením zvýšení daňového základu.

Pole Náhrady zobrazuje vyplacené náhrady mzdy v období prvních 14 kalendářních dnů dočasné pracovní neschopnosti, resp. karantény poskytované zaměstnavatelem zaměstnanci za pracovní dny a svátky, za které jinak zaměstnanci náhrada mzdy přísluší. Pole Z toho nadstandardní náhrada se vyplní v případě, že zadáte náhradu mzdy složkou nepřítomnosti H13 nebo H14 a výše náhrady mzdy převyšuje zákonem stanovený limit.

Pole Stravenkový paušál zobrazuje vyplacený stravenkový paušál poskytnutý zaměstnavatelem zaměstnanci za odpracované dny. Pole z toho nad limit se vyplní v případě, že je poskytnutý paušál nad osvobozenou část 82,60 Kč za den. Uvede se celková výše stravenkového paušálu nad limit.

Pole Celkem k výplatě obsahuje částku k výplatě před zohledněním záloh a srážek provedených v měsíci mezd.

Pole Záloha obsahuje korunové vyjádření zálohy vyplacené zaměstnanci. Zálohu zaměstnanci zadáte v agendě Pracovní poměry na záložku Trvalé složky mzdy a můžete využít složky řádných záloh L01 a L02. Další možností je zadat zaměstnanci zálohu přímo ve vystavené mzdě na záložce Složky mzdy. K dispozici budete mít kromě řádných záloh také mimořádné zálohy L03 a L04. Na složce vyberete, zda se bude jednat o zálohu na účet nebo hotově.

V dalším poli Srážky je uveden součet vyplacených srážek. Jednotlivé složky srážek naleznete na záložce Srážky ve vystavených mzdách. Nastavení složek srážek můžete provést v agendě Personalistika, a to na záložce Trvalé srážky. Případně nastavení jednotlivých složek srážek provedete až ve vystavených mzdách na záložce Srážky.

Vyplacené srážky doporučujeme zkontrolovat na tiskové sestavě Přehled požadovaných srážek nebo na tiskové sestavě Přehled srážek (příloha sestavy Mzdový list).

Pole Doplatek představuje výslednou částku, která je určena k samotné výplatě mzdy zaměstnanci.

Do pole Datum program automaticky vyplní hodnotu z pole Den výplat uvedenou v agendě Globální nastavení v sekci Nastavení.

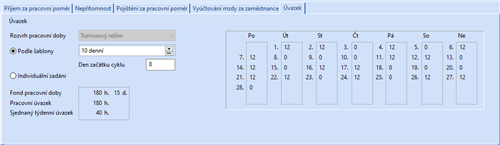

Úvazek

Úvazek, který je uvedený v tomto formuláři, je chápán jako úvazek za každý pracovní poměr zaměstnance samostatně.

V poli Rozvrh pracovní doby je druh rozvrhu pracovní doby přenesený z agendy Pracovní poměry. Jedná se o rozvržení týdenní pracovní doby zaměstnance. Zaměstnavatel stanoví, zda se jedná o rovnoměrné, nerovnoměrné nebo turnusové rozvržení pracovní doby.

V poli Podle šablony je uvedena zvolená šablona z agendy Pracovní poměry pro turnusové rozvržení pracovní doby. S tímto rozvržením pracovní doby souvisí pole Individuální zadání, kde je možné provést individuální změnu úvazku v kalendáři plánovaných směn podle skutečnosti. Změnou v poli Den začátku cyklu můžete ovlivnit posun začátku turnusu na požadovaný den v týdnu.

V poli Fond prac. doby je uveden celkový fond pracovní doby organizace v pracovních dnech a hodinách, zatímco v poli Pracovní úvazek fond pracovní doby zaměstnance zjištěný z rozvrhu pracovní doby z agendy Pracovní poměry. V poli Sjednaný týdenní úvazek je uvedený sjednaný, resp. stanovený kratší týdenní úvazek z agendy Pracovní poměry.

Složky mzdy

Mzda zaměstnance je sestavena ze složek mzdy. Tyto složky můžete do mzdy vložit ručně, mohou se každý měsíc opakovat, nebo je vytvoříte importem z docházkového systému.

Prostřednictvím nabídky, kterou vyvoláte pravým tlačítkem myši na záložce Složky mzdy ve vystavené mzdě zaměstnance, je možné vložit další složku mzdy. Ta se bude vztahovat pouze ke konkrétnímu výkonu, takže mzda z dané složky bude vyplacena pouze v některém měsíci. Typickým příkladem jsou třeba prémie.

Na záložce Složky mzdy najdete následující sloupce:

Číslo – Představuje číslo jednotlivé složky mzdy ze skupin Měsíční mzda, Časová mzda, Úkolová mzda, Naturální mzda, Dohody, Odstupné, Příplatky a doplatky, Prémie a odměny, Mimomzdové prostředky, Jednorázové náhrady a dávky, Zálohy. Tento sloupec ovlivňuje výpočet mzdy různým způsobem.

Název – Uvádí název složky mzdy.

Mzda – Ve sloupci je zobrazena částka základní mzdy.

Vyplnění hodnot v ostatních polích je závislé na druhu složky mzdy.

Příklad: Zaměstnanec má stanovenou měsíční mzdu 20 000 Kč, od 16. 5. 2022 mu byla zvýšena mzda na 25 000 Kč. V tomto případě použijete složku mzdy M07 – Základní mzda pro část měsíce. Nejprve v dialogovém okně této složky mzdy zadejte částku měsíční mzdy ve výši 20 000 Kč a počet odpracovaných hodin do 16. 5., tedy 80 hodin. Mzda se vypočítá z poměru zadaných hodin k počtu hodin úvazku zaměstnance. Dále zadáte druhou složku mzdy M07 s měsíční mzdou 25 000 Kč a počet odpracovaných hodin 88 hodin. Měsíční mzda za měsíc květen bude stanovena ve výši 22 620 Kč (20 000 / 168 × 80 = 9 524, 25 000 / 168 × 88 = 13 096).

Do této tabulky zapisujete v průběhu měsíce nepřítomnost zaměstnance (dovolená, nemoc, neplacené volno atd.). Pro každý typ nepřítomnosti v jednom měsíci zvolte samostatnou složku nepřítomnosti. Zadáte-li nepřítomnost přesahující hranici kalendářního měsíce, bude tento zápis automaticky přenesen do následujících mezd po jednotlivých kalendářních měsících. Správné vyplnění nepřítomnosti má zásadní vliv na výpočet a výstupní sestavy mezd. Záznamy v tabulce Složky nepřítomnosti je možné vymazat a zadat znovu pouze v případě, že dosud nebyly mzdy zaúčtovány. Chcete-li provést opravu složky nepřítomnosti ve mzdách, které jsou již zaúčtované, zrušte zaúčtování mezd, opravte nepřítomnost a mzdy znovu zaúčtujte.

Na záložce Složky nepřítomnosti najdete následující sloupce:

Číslo – Číslo jednotlivé složky nepřítomnosti ze skupiny Nemoc nebo ze skupiny Dovolená, Překážky v práci ovlivňuje výpočet mzdy různým způsobem.

Název – Uvádí název složky nepřítomnosti.

Od – Zobrazuje den počátku nepřítomnosti v daném kalendářním měsíci.

Do – Zobrazuje den konce nepřítomnosti v daném kalendářním měsíci.

Každá složka nepřítomnosti má na této záložce uvedeno své číslo, název a období trvání této nepřítomnosti. Vyplnění hodnot v ostatních polích je závislé na druhu nepřítomnosti.

Jednorázové srážky mzdy se zapisují v agendě Mzdy do tabulky Srážky, a to prostřednictvím nabídky, kterou vyvoláte pravým tlačítkem myši. Pro každou složku srážky zvolte rovněž samostatnou složku.

Uveďte zde veškeré platby, které se mají proplácet ze mzdy zaměstnance. Srážky mohou být dobrovolné (spoření zaměstnance), nebo se jedná o soudem nařízené provedení výkonu rozhodnutí k uspokojení pohledávky oprávněného (například výživné na nezaopatřené děti).

Na záložce Srážky najdete následující sloupce:

Číslo – Číslo složky srážky ovlivňuje výpočet doplatku mzdy různým způsobem.

Platební titul – Uvádí název složky srážky.

Každá složka srážky má na této záložce uvedeno své číslo a název. Vyplnění hodnot v ostatních polích je závislé na druhu složky srážky.

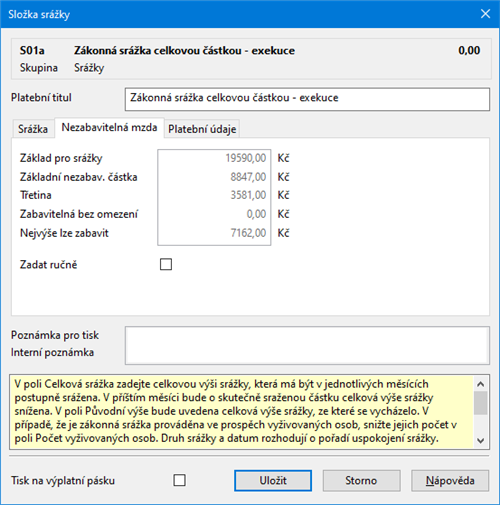

Výpočet srážek

Po vystavení mezd za příslušný měsíc se na záložku Srážky automaticky uvedou složky srážek přednastavené na záložce Trvalé srážky v agendě Personalistika u konkrétního zaměstnance. Srážky můžete dodatečně doplnit už do vystavených mezd. Doplnění provedete prostřednictvím složek srážek S01 až S11.

V případě zákonných srážek S01, S01a, S01b až S04 jsou v dialogovém okně konkrétní srážky ve vystavené mzdě uvedeny další údaje, které nebyly k dispozici v dialogovém okně u téže srážky v agendě Personalistika. Jedná se např. o pole Korekce základu, pole Sraženo OSSZ na záložce Srážka, resp. o záložku Nezabavitelná mzda v dialogovém okně Zákonné srážky.

Pole Datum rozhoduje o pořadí, v jakém budou srážky provedeny. Pokud zadáte v jednom měsíci např. pomocí srážky S01 dvě nepřednostní pohledávky, přednostně bude sražena ta s dřívějším datem.

Úpravu základu pro srážky provedete v poli Korekce základu tehdy, jestliže má zaměstnanec na srážku ze mzdy uzavřenou pouze dohodu o srážkách. V případě, že bylo rozhodnutí o srážce doručeno v tomto měsíci až po vyplacení zálohy na mzdu, uvedete vyplacenou zálohu v poli Korekce základu zápornou částkou.

Od roku 2009 vyplácí nemocenské dávky OSSZ. Povinností OSSZ je provádět srážky z dávek nemocenského pojištění jen v případě, že jde o zákonné srážky na základě soudních rozhodnutí. Povinností zaměstnavatele je poskytnout OSSZ kopie soudních rozhodnutí o srážkách. OSSZ musí zaměstnavateli oznámit, v jaké výši byla srážka strhnuta a zaměstnavatel tuto částku zadá do pole Sraženo OSSZ. Je to z toho důvodu, aby byl schopen sledovat splácení jednotlivých závazků, případně stanovit dlužné výživné.

Pokud zaměstnanec předčasně uhradí závazek, např. u soudu, je možné o tuto částku snížit celkovou částku ke sražení v poli Sraženo u soudu. Toto pole je u složky srážky S03 a S04 v agendě konkrétní měsíční mzdy.

V případě mimořádného vypořádání dlouhodobé srážky (předčasné splacení srážky zaměstnancem) je možné zadat tuto částku v poli Sraženo mimořád. na složce srážky S06 v agendě konkrétní měsíční mzdy. O tuto částku se sníží částka v poli Celkem ke sražení.

Na záložce Nezabavitelná mzda je možné u zákonných srážek zkontrolovat výpočet nezabavitelné částky, určení třetin a výpočet nejvyšší možné částky, kterou lze zabavit podle platných právních předpisů, zejména občanského soudního řádu (OSŘ) a zákoníku práce (ZP).

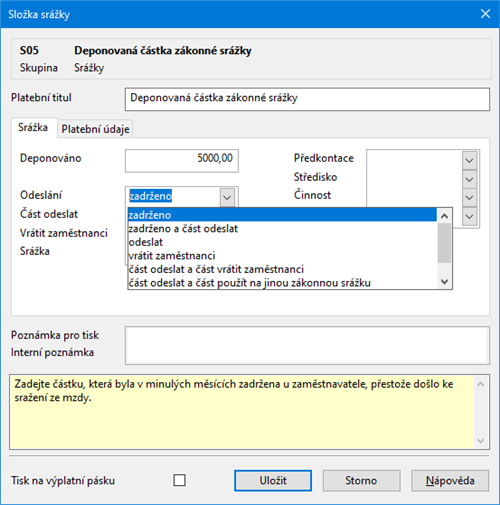

Se složkou srážky S05 – Deponovaná částka zákonné srážky se můžete setkat jen na záložce Srážky ve vystavených mzdách. Jedná se o případ, kdy nařízení výkonu rozhodnutí soudu nebo správního orgánu nenabylo právní moci, ale zaměstnavatel musí zahájit srážky ze mzdy a zároveň závazky zaměstnance neodesílá na účet věřitele, ale ponechá si je na účtu organizace do doby nabytí právní moci rozhodnutí. Na složce zákonné srážky je tedy v poli Odeslání nastaven stav zadrženo. Při vystavení mzdy v následujícím měsíci se automaticky vygeneruje na záložku Srážky složka S05 – Deponovaná částka zákonné srážky s výší srážky, která byla předcházející měsíc sražena zaměstnanci, ale je stále zadržena u zaměstnavatele. Po nabytí právní moci odesílá zaměstnavatel sražené částky věřiteli a na složce srážky S05 v poli Odeslání nastaví hodnotu odeslat. Pokud soud rozhodl, že bude věřiteli zaslána pouze část zadržených prostředků a zbytek se vrátí zaměstnanci, uveďte v poli Odeslání stav zadrženo a část odeslat. Částečnou hodnotu uvedete v poli Odeslat část. Následující měsíc do pole Odeslání uveďte stav vrátit zaměstnanci. Poté se zbytek zadržených prostředků vrátí zaměstnanci.

Postup při provádění zákonných srážek ze mzdy

- Podle § 277 odst. 1 a § 299 občanského soudního řádu se srážky ze mzdy provádějí z čisté mzdy. Dále se srážky provádějí i z jiných příjmů, s nimiž se nakládá jako se mzdou.

- Stanoví se základní nezabavitelná částka, která nesmí být povinnému sražena, a to podle nařízení vlády č. 595/2006 Sb.

Pro rok 2021 tvoří základní nezabavitelnou částku dvě složky:

- na osobu povinného – 8 006,25 Kč

- na každou osobu, které je povinen poskytovat výživné – 2 668,75 Kč

Základní částka, která nesmí být sražena z čisté mzdy, se zaokrouhluje na celé koruny nahoru.

- Hranice, nad kterou se zabavuje mzda bez omezení, je stanovena pro rok 2022 částkou 21 350 Kč. Tato hodnota je stanovena jako 2násobek součet částky životního minima jednotlivce a částky normativních nákladů na bydlení pro jednu osobu.

- Základní nezabavitelná částka se odečte od čisté mzdy a takto zjištěný zbytek čisté mzdy se zaokrouhlí směrem dolů na částku dělitelnou třemi a vyjádřenou v celých korunách. Drobná částka, která vznikne z důvodu zaokrouhlení, se přičte k základní nezabavitelné částce a vyplatí se povinnému zaměstnanci.

- Zaokrouhlený zbytek čisté mzdy se dělí na třetiny. Přesahuje-li však zbytek čisté mzdy hranici, nad kterou se zbytek čisté mzdy srazí bez omezení, dělí se na třetiny jen tato částka (pro rok 2022 je limitní výše stanovena částkou 21 350 Kč, tedy třetiny mohou činit nejvýše 7 116 Kč).

Uspokojování pohledávek v rámci jednotlivých třetin bude následující:

I. třetina je určena k uspokojení pohledávek oprávněných osob, resp. jedná se o přednostní a nepřednostní pohledávky (uspokojování probíhá dle data přijetí pohledávky),

II. třetina slouží k uspokojení pouze přednostních pohledávek (v rámci přednostních pohledávek se nejprve uspokojí pohledávky výživného, mají tzv. absolutní přednost),

III. třetina se vždy vyplatí povinnému.

Přednostní pohledávky definuje § 279 odst. 2 občanského soudního řádu. Patří sem např. pohledávky výživného, pohledávky daní a poplatků, pohledávky náhrady přeplatků na dávkách nemocenského pojištění, pohledávky sociálního a zdravotního pojistného atd.

- Jak už jsme uvedli, bez omezení se plně srazí zbytek čisté mzdy přesahující stanovenou hranici (21 350 Kč). Jsou-li vůči povinnému uplatněny přednostní pohledávky, je nutné tuto plně zabavitelnou částku připočítat nejprve k druhé třetině, aby mohly být pokryty přednostní pohledávky. Zůstane-li ještě nějaká část z plně zabavitelné částky po uspokojení přednostních pohledávek, připočítá se zbytek této částky k první třetině. Zůstane-li k dispozici ještě nějaká část plně zabavitelné částky po uspokojení pohledávek z první a druhé třetiny, resp. plně zabavitelná část nebyla potřebná k uspokojení pohledávek, připočítá se plně zabavitelná část, resp. zbytek ke třetí třetině a vyplatí se povinnému zaměstnanci.

Příklad č. 1 (nižší příjmová skupina zaměstnanců)

Zaměstnanec pobírá čistou mzdu ve výši 14 418 Kč (hrubá mzda 16 200 Kč, sleva na poplatníka). Zaměstnanec platí výživné ve výši 4 000 Kč na základě soudního rozhodnutí.

Zaměstnanci přednastavíte složku srážky S01 – Zákonná srážka zadaná pevnou částkou. Jako druh srážky stanovíte běžné výživné. Složku srážky můžete přednastavit jako trvalou srážku v tabulce Trvalé srážky v agendě Personalistika. Základní nezabavitelná částka: 8 006,25 Kč zaokr. 8 007 (na osobu povinného).

Výpočet jednotlivých třetin:

14 418 – 8 007 = 6 411 Kč < 21 350 Kč (hranice plně zabavitelného zbytku čisté mzdy)

Třetina činí:

6 411 / 3 = 2 137 Kč

Postupné uspokojování:

III. třetina – náleží v celé výši zaměstnanci.

II. třetina – uspokojení přednostních srážek - výživné ve výši 5 000 Kč. K uspokojení výživného se použije celá výše II. třetiny, tj. 2 137 Kč, což však nepokryje celou výši výživného.

I. třetina – uspokojení přednostních, resp. nepřednostních srážek.

Vzhledem k tomu, že II. třetina nepokryla celou výši přednostní pohledávky, použije se k uspokojení ještě celá I. třetina, resp. 2 137 Kč.

Přednostní pohledávka byla uspokojena pouze ve výši 4 274 Kč. V následujícím měsíci se při vystavení mezd na záložku Srážky uvede zákonná složka srážky s druhem dlužné výživné na výši rozdílu 726 Kč.

Zaměstnanci bude vyplaceno:

8 007 (základní nezabavitelná část) + 2 137 (III. třetina) = 10 144 Kč

Kontrola: 4 274 (výživné) + 10 144 = 14 418 (ČM)

Příklad č. 2 (střední a vyšší příjmová skupina zaměstnanců)

Zaměstnanec pobírá čistou mzdu ve výši 35 870 Kč (hrubá mzda 45 000 Kč, sleva na poplatníka, daňové zvýhodnění na 1 dítě). Zaměstnanec má vyživovací povinnost, na dítě platí výživné ve výši 3 500 Kč na základě soudního rozhodnutí a nepřednostní srážka na splátku leasingu činí 3 400 Kč.

Zaměstnanci přednastavíte složku srážky S01 – Zákonná srážka zadaná pevnou částkou, jak pro výživné, tak i pro splátku leasingu. U každé složky srážky určíte správný druh srážky (běžné výživné a nepřednostní pohledávka). Složky srážek můžete přednastavit jako trvalé srážky, a to v tabulce Trvalé srážky v agendě Personalistika. Základní nezabavitelná částka činí součet nezabavitelné částky na osobu povinného a na další osoby, kterým je povinen poskytovat výživné. Základní nezabavitelná částka: 8 006,25 + 2 668,75 = 10 675 Kč po zaokrouhlení Výpočet plně zabavitelné části a jednotlivých třetin:

35 870 – 10 675 = 25 195 Kč > 21 350 Kč (hranice plně zabavitelného zbytku čisté mzdy)

25 195 – 21 350 = 3 845 Kč plně zabavitelná částka

21 350 – 2 = 21 348

21 348 / 3 = 7 116 Kč

Postupné uspokojování:

III. třetina – náleží v plné výši zaměstnanci

II. třetina – uspokojení přednostních srážek - výživné ve výši 3 500 Kč

Vzhledem k tomu, že II. třetina pokryje celou výši výživného, výživné ve výši 3 500 Kč se uspokojí v plné výši.

I. třetina – uspokojení přednostních, resp. nepřednostních srážek – splátka leasingu 3 400 Kč

Vzhledem k tomu, že I. třetina pokryje celou výši nepřednostní srážky, plně zabavitelná část nebude vůbec čerpána a bude tak vyplacena zaměstnanci.

Splátka leasingu ve výši 3 400 Kč se uspokojí v plné výši 3 400 Kč. Zaměstnanci bude vyplaceno z plně zabavitelné části 3 845 Kč.

Zaměstnanci bude vyplaceno:

10 675 (základní nezabavitelná část) + 7 116 (III. třetina) + 3 845 (plně zabavitelná část) + 3 616 (zbytek z II. třetiny) + 3 716 (zbytek z I. třetiny) + 2 = 28 970 Kč

Kontrola: 3 500 (výživné) + 3 400 (splátka leasingu) + 28 970 = 35 870(ČM)

Příklad č. 3 (poměrné uspokojování)

Zaměstnanec pobírá čistou mzdu ve výši 18 076 Kč (hrubá mzda 20 963 Kč, sleva na poplatníka). Zaměstnanec platí výživné ve výši 3 000 Kč na základě soudního rozhodnutí a následující nepřednostní srážky se stejným pořadím v měsíční výši:

- leasing 4 500 Kč

- půjčka 500 Kč

- pokuta 900 Kč

O pořadí srážek rozhoduje hodnota zadaná v poli Datum, ale v tomto případě je nastaveno stejné datum.

Zaměstnanci přednastavíte složky srážky S01 – Zákonná srážka zadaná pevnou částkou jak pro výživné, tak pro ostatní srážky. U každé složky srážky určíte správný druh srážky (běžné výživné, resp. nepřednostní pohledávka). Složky srážek můžete přednastavit jako trvalé srážky v tabulce Trvalé srážky v agendě Personalistika.

Základní nezabavitelná částka: 8 007 Kč

Výpočet plně zabavitelné části a jednotlivých třetin:

18 076 – 8 007 = 10 069 Kč < 21 350 Kč (hranice plně zabavitelného zbytku čisté mzdy)

10 069 – 1 = 10 068 Kč

10 068 / 3 = 3 356 Kč

Postupné uspokojování:

III. třetina – náleží v plné výši zaměstnanci

II. třetina – uspokojení přednostních srážek - výživné ve výši 3 000 Kč

Vzhledem k tomu, že II. třetina pokryje celou výši výživného, výživné ve výši 3 000 Kč se uspokojí v plné výši.

I. třetina – uspokojení přednostních, resp. nepřednostních srážek – splátka leasingu, půjčka a pokuta. Vzhledem k tomu, že všechny nepřednostní srážky mají stejné pořadí, musí dojít k tzv. poměrnému uspokojování. K dispozici: 3 356 Kč (I. třetina)

Celkem se má uspokojit: 4 500 (leasing) + 500 (půjčka) + 900 (pokuta) = 5 900 Kč

Poměrné uspokojování:

leasingu: 4 500 × 3 356 / 5 900 = 2 559 Kč

půjčky: 500 × 3 356 / 5 900 = 284 Kč

pokuty: 900 × 3 356 / 5 900 = 513 Kč

Zaměstnanci bude vyplaceno:

8 007 (základní nezabavitelná část) + 1 (zaokrouhlovací rozdíl) + 3 356 (III. třetina) + 356 (zbytek II. třetiny) = 11 720 Kč

Kontrola: 3 000 (výživné) + 3 356 (nepřednostní srážky) + 11 720 = 18 076 (ČM)

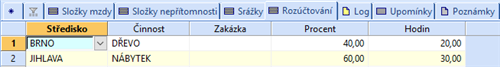

Rozúčtování

Jestliže používáte členění dokladů na střediska, činnosti, resp. zakázky, je možné rozúčtovat mzdové náklady na zaměstnance procentní tabulkou. Tato funkce zajišťuje přesnější sledování mzdových nákladů společnosti. Záložka Rozúčtování se aktivuje po zatržení volby Rozúčtovat mzdu procentní tabulkou v agendě Nastavení/Globální nastavení v sekci Nastavení.

Na záložce Rozúčtování v agendě Pracovní poměry je následně možné přednastavit procentní tabulku pro rozúčtování mzdy zaměstnance. Tabulku lze přednastavit, resp. upravit také v agendě Mzdy/Mzdy za příslušný měsíc na záložce Rozúčtování. Na záložce Rozúčtování můžete přednastavit různé kombinace členění (střediska, činnosti a zakázky) včetně procentní části, resp. odpracovaných hodin pro následné zaúčtování mezd. V případě, že se uvede počet odpracovaných hodin daného střediska, činnosti nebo zakázky, PAMICA hodnoty přepočítá na procenta.

Příklad: Firma používá členění na střediska, činnosti a zakázky. V rámci každého členění se rozlišují tři skupiny. Zaměstnanec má uzavřen pracovní poměr, v rámci něhož vykonává služby pro jednotlivá střediska, činnosti a zakázky. Hrubá mzda zaměstnance činí 20 000 Kč. Podle sledovaných výkazů společnost zjistila, že zaměstnanec se podílí na činnostech v rámci jednotlivých zakázek, středisek a činností následovně:

| Středisko 1 | Činnost 1 | Zakázka 1 | 22 % |

| Středisko 2 | Činnost 2 | Zakázka 2 | 33 % |

| Středisko 3 | Činnost 3 | Zakázka 3 | 40 % |

Na záložku Rozúčtování se vyplní zjištěné údaje, obdobně jako jsou uvedené v tabulce. Součet procent však musí tvořit 100 %. V tomto případě tomu tak není (22 % + 33 % + 40 % = 95 %), proto při uložení záznamu provede program PAMICA automatický přepočet tak, aby součet tvořil 100 %.

Automatický přepočet se provádí následovně:

22 × 100 / 95 = 23 %

33 × 100 / 95 = 35 %

100 – 23 – 35 = 42 %

| Středisko 1 | Činnost 1 | Zakázka 1 | 23 % |

| Středisko 2 | Činnost 2 | Zakázka 2 | 35 % |

| Středisko 3 | Činnost 3 | Zakázka 3 | 42 % |

Po vystavení mzdy zaměstnance a následném zaúčtování se vygenerují závazky s příslušným rozúčtováním na střediska, činnosti, resp. zakázky do agendy Doklady.

Rozúčtování mzdových nákladů:

1) Hrubá mzda zaměstnance 20 000 Kč

| Středisko 1 | Činnost 1 | Zakázka 1 | 4 600 Kč |

| Středisko 2 | Činnost 2 | Zakázka 2 | 7 000 Kč |

| Středisko 3 | Činnost 3 | Zakázka 3 | 8 400 Kč |

2) Sociální pojištění (firma) 20 000 × 24,8 % = 4 960 Kč

| Středisko 1 | Činnost 1 | Zakázka 1 | 1 141 Kč |

| Středisko 2 | Činnost 2 | Zakázka 2 | 1 736 Kč |

| Středisko 3 | Činnost 3 | Zakázka 3 | 2 083 Kč |

3) Zdravotní pojištění (firma) 20 000 × 9 % = 1 800 Kč

| Středisko 1 | Činnost 1 | Zakázka 1 | 414 Kč |

| Středisko 2 | Činnost 2 | Zakázka 2 | 630 Kč |

| Středisko 3 | Činnost 3 | Zakázka 3 | 756 Kč |

Log

Při vystavení mezd hlídá program PAMICA správnost a úplnost podkladů. Na nedostatečné nebo chybné údaje, např. překročení nebo naopak nedodržení fondu pracovní doby, chybějící podklady pro zjištění průměrného výdělku a následný výpočet náhrady mzdy za dovolenou nebo pro vyčíslení doplatků zdravotního pojištění atd., vás PAMICA upozorní. Sporné mzdy s výskytem chyb je možné díky záznamům varovných a chybových hlášení jednoduše vyfiltrovat pomocí přidání sloupců Log, Log za poměr, resp. Log za součet v agendě Mzdy příslušného měsíce.

Upomínky

Do tabulky Upomínky můžete vložit upomínky ručně pomocí povelu Vložit upomínku vyvolaného přes pravé tlačítko myši. Dále se zde evidují upomínky vytvořené automaticky na základě nové události, která je definována v agendě Definice upomínek.

Záložka Poznámky umožňuje uvést jakékoli poznámky k zaměstnanci. Poznámky se vytisknou na vybraných tiskových sestavách.