STORMWARE

STORMWARE

PAMICA

PAMICA

Novinky ve verzi Leden 2015

Novinky ve verzi Leden 2015

Novinky ve verzi Leden 2015

Popisovaná verze: PAMICA Leden 2015, release 10900

Vztaženo k verzi: PAMICA Září 2014, release 10800

K dispozici od: 12. 1. 2015

Novinky ve verzi Leden 2015

Novinky ve verzi Leden 2015

Aktualizace reagující na připomínky uživatelů či aktuální legislativní vývoj zpřístupníme operativně v Zákaznickém centru.

Nejnovější aktualizace: PAMICA, rel. 10905 - k dispozici od 15. 6. 2015.

Online databáze otázek a odpovědí k programu PAMICA

Online databáze otázek a odpovědí k programu PAMICA

Dokumentace ve formátu PDF je k dispozici na CD.

Tento přehled obsahuje výběr nejdůležitějších novinek a změn, které v programu přibyly od předchozí verze.

Mzdy

Od 1. ledna 2015 se zvyšují redukční hranice pro výpočet nemocenských dávek. Tato změna má vliv také na redukční hranice pro výpočet náhrady mzdy za dočasnou pracovní neschopnost, resp. nařízenou karanténu.

Od 1. ledna 2015 se zvyšují redukční hranice pro výpočet nemocenských dávek. Tato změna má vliv také na redukční hranice pro výpočet náhrady mzdy za dočasnou pracovní neschopnost, resp. nařízenou karanténu.

Výše redukčních hranic průměrného hodinového výdělku pro výpočet náhrady mzdy pro rok 2015 jsou:

- první redukční hranice náhrady mzdy – 155,40 Kč,

- druhá redukční hranice náhrady mzdy – 232,93 Kč,

- třetí redukční hranice náhrady mzdy – 465,85 Kč.

Od nového roku se zvyšuje maximální vyměřovací základ pro účely pojistného na sociální zabezpečení, a to na částku 1 277 328 Kč. Pro účely výpočtu pojistného na zdravotní pojištění je maximální vyměřovací základ od roku 2013 zrušen.

Od nového roku se zvyšuje maximální vyměřovací základ pro účely pojistného na sociální zabezpečení, a to na částku 1 277 328 Kč. Pro účely výpočtu pojistného na zdravotní pojištění je maximální vyměřovací základ od roku 2013 zrušen.

Limit výše měsíčních zdanitelných příjmů, nad který se již provádí výpočet solidárního zvýšení zálohy na daň, je stanoven jako 4násobek průměrné mzdy a pro rok 2015 činí 106 444 Kč.

Limit výše měsíčních zdanitelných příjmů, nad který se již provádí výpočet solidárního zvýšení zálohy na daň, je stanoven jako 4násobek průměrné mzdy a pro rok 2015 činí 106 444 Kč.

Za rok 2014 můžete provést výpočet ročního zúčtování daně i zaměstnanci, kterému byly v průběhu roku zálohy na daň zvýšeny o solidární zvýšení daně. Tento výpočet můžete provést ale pouze v případě, že celoroční příjmy zaměstnance nepřesáhly roční limit pro výpočet solidárního zvýšení daně a zároveň nemá povinnost podat daňové přiznání z jiného důvodu.

Za rok 2014 můžete provést výpočet ročního zúčtování daně i zaměstnanci, kterému byly v průběhu roku zálohy na daň zvýšeny o solidární zvýšení daně. Tento výpočet můžete provést ale pouze v případě, že celoroční příjmy zaměstnance nepřesáhly roční limit pro výpočet solidárního zvýšení daně a zároveň nemá povinnost podat daňové přiznání z jiného důvodu.

Základní sazba minimální mzdy je od 1. ledna 2015 o něco vyšší. Z původních 8 500 Kč byla nařízením vlády č. 204/2014 Sb. zvýšena na částku 9 200 Kč.

Základní sazba minimální mzdy je od 1. ledna 2015 o něco vyšší. Z původních 8 500 Kč byla nařízením vlády č. 204/2014 Sb. zvýšena na částku 9 200 Kč.

Od roku 2015 se zvyšuje základní sazba minimální mzdy na 9 200 Kč měsíčně nebo 55 Kč za hodinu (pro stanovenou týdenní pracovní dobu 40 hodin). Pro zaměstnance, kteří pobírají invalidní důchod pro invaliditu prvního, druhého nebo třetího stupně, zůstává však výše minimální mzdy na původní úrovni, a to 8 000 Kč měsíčně, případně 48,10 Kč za hodinu.

Zvýšení minimální mzdy ovlivňuje především odvod zdravotního pojištění. Pokud příjem zaměstnance nedosahuje minimální mzdy, má zaměstnavatel povinnost odvádět zdravotní pojištění z minimálního vyměřovacího základu, kterým je v tomto případě právě minimální mzda. Minimální odvod zdravotního pojištění tak kvůli zvýšení minimální mzdy od nového roku činí 1 242 Kč oproti původním 1 148 Kč.

Zvýšení minimální mzdy se také dotkne posouzení nároku na daňový bonus. Aby totiž zaměstnanec měl nárok na daňový bonus, jeho měsíční příjem musí dosáhnout alespoň výše poloviny minimální mzdy platné k 1. 1. příslušného kalendářního roku. Z toho vyplývá, že nárok na daňový bonus bude mít v roce 2015 zaměstnanec, jehož příjem dosáhne v kalendářním měsíci alespoň 4 600 Kč.

Od 1. ledna 2015 dochází ke zvýšení daňového zvýhodnění na druhé a další vyživované děti.

Od 1. ledna 2015 dochází ke zvýšení daňového zvýhodnění na druhé a další vyživované děti.

Poplatník má od roku 2015 nárok na daňové zvýhodnění na vyživované děti v diferencované výši. Rozhodující je počet vyživovaných dětí, které s ním žijí ve společně hospodařící domácnosti. Částky daňových zvýhodnění jsou nově stanoveny takto: 13 404 Kč ročně na jedno dítě, 15 804 Kč ročně na druhé dítě a 17 004 Kč ročně na třetí a každé další dítě. Měsíční výše těchto daňových zvýhodnění pak činí 1 117 Kč na jedno dítě, 1 317 Kč na druhé dítě a 1 417 Kč na třetí a každé další dítě.

Pro uplatnění konkrétní částky daňového zvýhodnění není rozhodující věk vyživovaných dětí, ale záleží zcela na uvážení zaměstnance, v jaké výši si na konkrétní vyživované dítě částky daňového zvýhodnění uplatní. Z tohoto důvodu je nutné, abyste v programu PAMICA nastavili u zaměstnanců daňová zvýhodnění pro rok 2015 ručně.

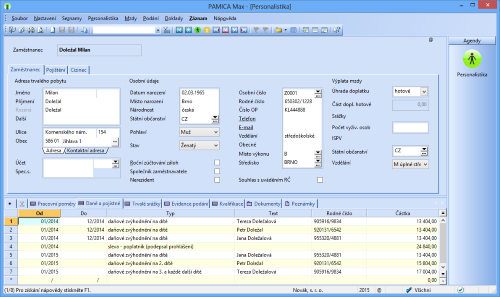

V programu PAMICA jsme přidali nové typy, které najdete na záložce Daně a pojistné v agendě Personalistika. Jedná se o: daňové zvýhodnění na 2. dítě, daňové zvýhodnění na 3. a každé další dítě, daňové zvýhodnění na 2. dítě (průkaz ZTP-P) a daňové zvýhodnění na 3. a každé další dítě (průkaz ZTP-P).

V programu PAMICA jsme přidali nové typy, které najdete na záložce Daně a pojistné v agendě Personalistika. Jedná se o: daňové zvýhodnění na 2. dítě, daňové zvýhodnění na 3. a každé další dítě, daňové zvýhodnění na 2. dítě (průkaz ZTP-P) a daňové zvýhodnění na 3. a každé další dítě (průkaz ZTP-P).

Podle údajů vyplněných v Prohlášení poplatníka k dani, kde si zaměstnanec určí, na jaké dítě a v jaké výši požaduje daňové zvýhodnění uplatnit, nastavíte příslušné typy pro daňové zvýhodnění na děti od roku 2015 na záložce Daně a pojistné v agendě Personalistika.

Podle údajů vyplněných v Prohlášení poplatníka k dani, kde si zaměstnanec určí, na jaké dítě a v jaké výši požaduje daňové zvýhodnění uplatnit, nastavíte příslušné typy pro daňové zvýhodnění na děti od roku 2015 na záložce Daně a pojistné v agendě Personalistika.

Například pokud zaměstnanec v roce 2014 uplatňoval daňové zvýhodnění na dvě děti, na záložce Daně a pojistné ukončíte stávající typy pro daňové zvýhodnění na dítě k prosinci roku 2014. Abyste nastavili daňové zvýhodnění na další rok, na stejné záložce od ledna 2015 do nových řádků zadáte typ daňové zvýhodnění na dítě s částkou 13 404 Kč pro první dítě a nový typ daňové zvýhodnění na 2. dítě s částkou 15 804 Kč pro druhé dítě.

Například pokud zaměstnanec v roce 2014 uplatňoval daňové zvýhodnění na dvě děti, na záložce Daně a pojistné ukončíte stávající typy pro daňové zvýhodnění na dítě k prosinci roku 2014. Abyste nastavili daňové zvýhodnění na další rok, na stejné záložce od ledna 2015 do nových řádků zadáte typ daňové zvýhodnění na dítě s částkou 13 404 Kč pro první dítě a nový typ daňové zvýhodnění na 2. dítě s částkou 15 804 Kč pro druhé dítě.

Pokud zaměstnanec uplatňuje daňové zvýhodnění na více než dvě děti, nastavíte u třetího a každého dalšího dítěte od ledna 2015 nový typ daňové zvýhodnění na 3. a každé další dítě s částkou 17 404 Kč.

Při výpočtu ročního zúčtování daně z příjmů můžete uplatnit novou slevu na dani za umístění dítěte, a to už v zúčtování za rok 2014.

Při výpočtu ročního zúčtování daně z příjmů můžete uplatnit novou slevu na dani za umístění dítěte, a to už v zúčtování za rok 2014.

Novou slevu na dani můžete uplatnit za vyživované dítě umístěné v zařízení péče o děti předškolního věku. Do agendy Personalistika na záložku Daně a pojistné jsme proto doplnili nový typ sleva - za umístění dítěte, kde do pole Částka zadáte výši výdajů za umístění vyživovaného dítěte v příslušném zařízení péče. Tento typ slevy použijete pouze při ročním zúčtování záloh na daň z příjmů, přičemž za každé dítě můžete uplatnit slevu maximálně do výše minimální mzdy.

Novou slevu na dani můžete uplatnit za vyživované dítě umístěné v zařízení péče o děti předškolního věku. Do agendy Personalistika na záložku Daně a pojistné jsme proto doplnili nový typ sleva - za umístění dítěte, kde do pole Částka zadáte výši výdajů za umístění vyživovaného dítěte v příslušném zařízení péče. Tento typ slevy použijete pouze při ročním zúčtování záloh na daň z příjmů, přičemž za každé dítě můžete uplatnit slevu maximálně do výše minimální mzdy.

Pokud budete slevu za umístění dítěte uplatňovat za více dětí, zadejte na záložku Daně a pojistné typ sleva – za umístění dítěte pro každé dítě na samostatný řádek. Do pole Text můžete uvést jméno dítěte.

Pokud budete slevu za umístění dítěte uplatňovat za více dětí, zadejte na záložku Daně a pojistné typ sleva – za umístění dítěte pro každé dítě na samostatný řádek. Do pole Text můžete uvést jméno dítěte.

Zaměstnavatelé s průměrným počtem zaměstnanců nižším než 26 si dosud mohli volit mezi dvěma sazbami sociálního pojistného - základní sazbou ve výši 25 % a zvýšeným pojistným ve výši 26 %. Od roku 2015 se však tato možnost ruší.

Zaměstnavatelé s průměrným počtem zaměstnanců nižším než 26 si dosud mohli volit mezi dvěma sazbami sociálního pojistného - základní sazbou ve výši 25 % a zvýšeným pojistným ve výši 26 %. Od roku 2015 se však tato možnost ruší.

Zaměstnavatelé si již od nového roku nebudou moci dobrovolně zvolit odvod sociálního pojištění ve vyšší sazbě. V souvislosti s tím si už také nebudou moci od odvodu pojistného odečítat polovinu náhrady mzdy, kterou zúčtovali a vyplatili zaměstnancům za prvních 14 kalendářních dnů trvání dočasné pracovní neschopnosti nebo nařízené karantény.

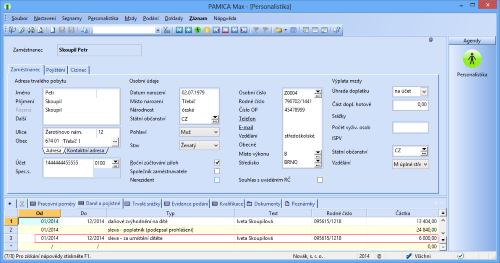

Odvod zdravotního pojištění za dobu neplaceného volna nebo neomluvené absence se díky novele zákona o pojistném na veřejné zdravotní pojištění ruší. Avšak i nadále platí, že v jednotlivých měsících musí být dodržen odvod zdravotního pojištění alespoň z minimálního vyměřovacího základu u zaměstnanců, na které se tato povinnost vztahuje.

Odvod zdravotního pojištění za dobu neplaceného volna nebo neomluvené absence se díky novele zákona o pojistném na veřejné zdravotní pojištění ruší. Avšak i nadále platí, že v jednotlivých měsících musí být dodržen odvod zdravotního pojištění alespoň z minimálního vyměřovacího základu u zaměstnanců, na které se tato povinnost vztahuje.

Ve složkách nepřítomnosti pro zadání neplaceného volna nebo neomluvené nepřítomnosti bude nově v poli Doplatek zdravotního pojištění automaticky přednastavena možnost Neplatit.

Ve složkách nepřítomnosti pro zadání neplaceného volna nebo neomluvené nepřítomnosti bude nově v poli Doplatek zdravotního pojištění automaticky přednastavena možnost Neplatit.

Doposud se pro účely odvodu pojistného na zdravotní pojištění z dohod o provedení práce nebo pracovní činnosti posuzovaly příjmy zaměstnance za každou dohodu zvlášť. Nově však vzniká povinnost odvádět zdravotní pojištění i v případě, že úhrn příjmů zaměstnance plynoucích z více dohod o provedení práce u jednoho zaměstnavatele převýší v kalendářním měsíci částku 10 000 Kč, resp. úhrn příjmů plynoucích z více dohod o pracovní činnosti dosáhne alespoň 2 500 Kč.

Doposud se pro účely odvodu pojistného na zdravotní pojištění z dohod o provedení práce nebo pracovní činnosti posuzovaly příjmy zaměstnance za každou dohodu zvlášť. Nově však vzniká povinnost odvádět zdravotní pojištění i v případě, že úhrn příjmů zaměstnance plynoucích z více dohod o provedení práce u jednoho zaměstnavatele převýší v kalendářním měsíci částku 10 000 Kč, resp. úhrn příjmů plynoucích z více dohod o pracovní činnosti dosáhne alespoň 2 500 Kč.

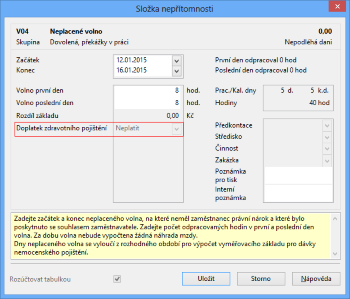

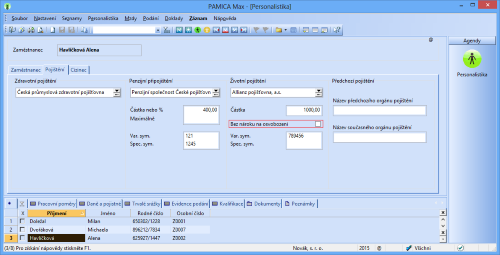

Přispíváte svým zaměstnancům na soukromé životní pojištění? Od roku 2015 dochází ke zpřísnění podmínek pro osvobození těchto příspěvků od daně včetně odvodů pojistného.

Přispíváte svým zaměstnancům na soukromé životní pojištění? Od roku 2015 dochází ke zpřísnění podmínek pro osvobození těchto příspěvků od daně včetně odvodů pojistného.

Aby příspěvek od zaměstnavatele na soukromé životní pojištění zaměstnance byl i v roce 2015 až do výše 30 000 Kč za rok osvobozen, musí mít zaměstnanec uzavřenu takovou pojistnou smlouvu, u které není podle smluvních podmínek umožněno provádět průběžné výběry. Pojišťovny mají na úpravu již uzavřených smluv čas až do konce března 2015, od tohoto data však musí smlouvy splňovat již nové podmínky zákona o daních z příjmů. Při jejich nedodržení bude příspěvek zaměstnavatele na životní pojištění podléhat zdanění včetně odvodů sociálního a zdravotního pojištění.

Pokud přispíváte zaměstnanci na jeho soukromé životní pojištění, které nesplňuje podmínky pro osvobození stanovené zákonem o daních z příjmů, zatrhněte v agendě Personalistika na záložce Pojištění u životního pojištění pole Bez nároku na osvobození. O příspěvky zaměstnavatele bude následně ve vystavených mzdách navýšen základ sociálního, resp. zdravotního pojištění a současně i základ daně z příjmů.

Pokud přispíváte zaměstnanci na jeho soukromé životní pojištění, které nesplňuje podmínky pro osvobození stanovené zákonem o daních z příjmů, zatrhněte v agendě Personalistika na záložce Pojištění u životního pojištění pole Bez nároku na osvobození. O příspěvky zaměstnavatele bude následně ve vystavených mzdách navýšen základ sociálního, resp. zdravotního pojištění a současně i základ daně z příjmů.

Nařízením vlády č. 327/2014 Sb. se od roku 2015 snižuje částka normativních nákladů na bydlení na 5 767 Kč.

Nařízením vlády č. 327/2014 Sb. se od roku 2015 snižuje částka normativních nákladů na bydlení na 5 767 Kč.

Na základě této změny dochází ke snížení základní nezabavitelné částky, která nesmí být povinnému sražena, na částku 6 118 Kč a ke snížení částky na každou další osobu, které je zaměstnanec povinen poskytovat výživné, na částku 1 529,50 Kč. Částka, nad kterou je možné mzdu zabavit bez omezení, činí 9 177 Kč. Tyto nové hodnoty se automaticky promítnou do výpočtu srážek v programu PAMICA.

Pracovní poměry

Řešíte vyplňování tiskopisu Oznámení o nástupu do zaměstnání (skončení zaměstnání) z důvodu převodu zaměstnance k jinému zaměstnavateli? PAMICA vám to nyní o dost usnadní. Tento formulář v programu můžete nyní vytisknout a také elektronicky odeslat s typem Převod.

Řešíte vyplňování tiskopisu Oznámení o nástupu do zaměstnání (skončení zaměstnání) z důvodu převodu zaměstnance k jinému zaměstnavateli? PAMICA vám to nyní o dost usnadní. Tento formulář v programu můžete nyní vytisknout a také elektronicky odeslat s typem Převod.

Typ Převod budete v programu PAMICA používat přece jen v méně častých situacích. Například pokud dojde k převodu zaměstnanců k jinému zaměstnavateli z důvodu zániku zaměstnavatele a vzniku nového subjektu, sloučení subjektů, odkoupení nebo převzetí subjektu, původní zaměstnavatel zaměstnance neodhlašuje, ale zašle na ČSSZ pouze oznámení o převodu zaměstnanců.

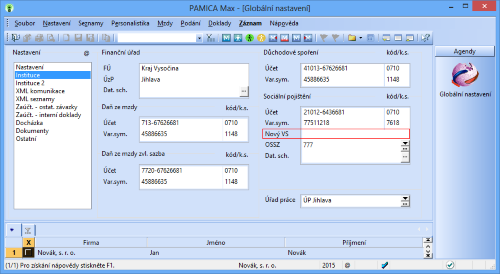

Do agendy Globální nastavení/Instituce jsme přidali nové pole Nový VS pro zadání variabilního symbolu zaměstnavatele, u kterého bude zaměstnanec zaměstnán po převodu. Údaj z tohoto pole se vyplní na tiskovou sestavu Oznámení o nástupu do zaměstnání (skončení zaměstnání) do stejnojmenného pole, pokud před náhledem na tuto sestavu zvolíte v dialogovém okně Tisk v poli Typ možnost Převod.

Do agendy Globální nastavení/Instituce jsme přidali nové pole Nový VS pro zadání variabilního symbolu zaměstnavatele, u kterého bude zaměstnanec zaměstnán po převodu. Údaj z tohoto pole se vyplní na tiskovou sestavu Oznámení o nástupu do zaměstnání (skončení zaměstnání) do stejnojmenného pole, pokud před náhledem na tuto sestavu zvolíte v dialogovém okně Tisk v poli Typ možnost Převod.

Zaměstnáváte cizince, kteří jsou občany některé ze zemí EU? Pak určitě oceníte dvě nové tiskové sestavy, které si pro vás PAMICA připravila.

Zaměstnáváte cizince, kteří jsou občany některé ze zemí EU? Pak určitě oceníte dvě nové tiskové sestavy, které si pro vás PAMICA připravila.

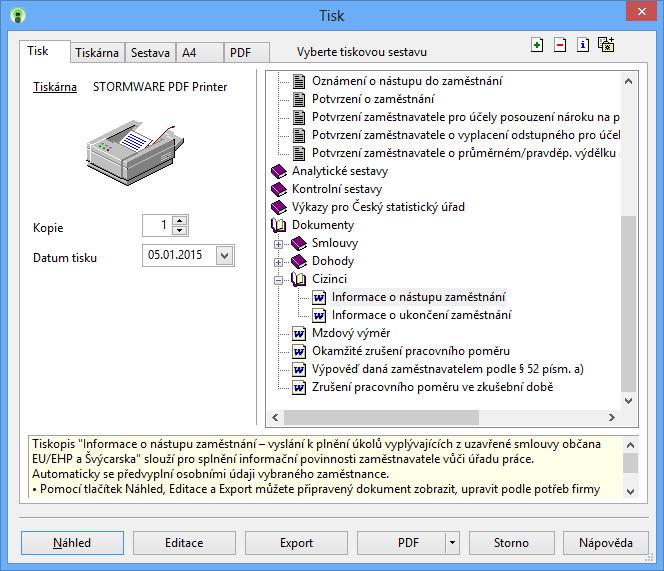

Pokud zaměstnáváte cizince, jste povinni tuto skutečnost písemně oznámit příslušnému Úřadu práce. Při nástupu cizince do zaměstnání se používá formulář Informace o nástupu zaměstnání, vyslání k plnění úkolů vyplývajících z uzavřené smlouvy, pro oznámení ukončení zaměstnání pak zase formulář Informace o ukončení zaměstnání, o ukončení vyslání k plnění úkolů vyplývajících z uzavřené smlouvy.

Nově tyto formuláře najdete v nabídce tiskových sestav v části Dokumenty/Cizinci v agendě Pracovní poměry. Sestavy můžete z programu PAMICA rovnou vytisknout nebo exportovat do formátu DOC a následně je v aplikaci Microsoft Word upravit podle svých potřeb.

Nově tyto formuláře najdete v nabídce tiskových sestav v části Dokumenty/Cizinci v agendě Pracovní poměry. Sestavy můžete z programu PAMICA rovnou vytisknout nebo exportovat do formátu DOC a následně je v aplikaci Microsoft Word upravit podle svých potřeb.

Aktualizace tiskopisů

V programu PAMICA jsme aktualizovali formuláře podle vzorů tiskopisů zveřejněných Ministerstvem financí ČR.

V programu PAMICA jsme aktualizovali formuláře podle vzorů tiskopisů zveřejněných Ministerstvem financí ČR.

Mezi aktualizované tiskopisy či přílohy patří:

| Výpočet daně a daňového zvýhodnění | vzor č. 19 |

| Vyúčtování daně z příjmů ze závislé činnosti | vzor č. 21 |

| Příloha č. 2 k Vyúčtování daně z příjmů ze závislé činnosti - Přehled souhrnných údajů zaznamenaných na mzdových listech poplatníků uvedených v § 2 odst. 3 zákona | vzor č. 12 |

| Příloha č. 3 k Vyúčtování daně z příjmů ze závislé činnosti o dodatečných opravách záloh na daň po slevě a daně vypočtené z ročního zúčtování záloh a daňového zvýhodnění | vzor č. 16 |

| Příloha č. 4 k Vyúčtování daně z příjmů ze závislé činnosti o dodatečných opravách měsíčního daňového bonusu a doplatku na daňovém bonusu z ročního zúčtování daňového zvýhodnění | vzor č. 11 |

| Počet zaměstnanců ke dni 1. 12. 2014 | vzor č. 14 |

| Vyúčtování daně vybírané srážkou podle zvláštní sazby daně | vzor č. 17 |

| Příloha k vyúčtování daně vybírané srážkou podle zvláštní sazby daně | vzor č. 13 |

| Žádost podle § 35d odst. 5 zákona o daních z příjmů o poukázání chybějící částky vyplacené plátcem daně poplatníkům na měsíčních daňových bonusech | vzor č. 9 |

| Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti | vzor č. 24 |

Do programu PAMICA jsme zařadili i aktuální tiskopisy pro Český statistický úřad.

Do programu PAMICA jsme zařadili i aktuální tiskopisy pro Český statistický úřad.

Mezi formuláře upravené podle aktuálních vzorů tiskopisů ČSÚ patří:

| Měsíční dotazníky | Prům 1-12, Stav 1-12 |

| Čtvrtletní výkaz o práci | Práce 2-04 |

| Čtvrtletní výkaz pro ekonomické subjekty vybraných produkčních odvětví | P 3-04 a) a b) |

Další tiskopis, který jsme v programu PAMICA aktualizovali, je Oznámení za rok 2014. V této tiskové sestavě jsme na základě Sdělení Ministerstva práce a sociálních věcí ze dne 18. 12. 2014 změnili původní částku 2,5 násobku průměrné mzdy dosažené v národním hospodářství za 1. až 3. čtvrtletí 2014 na částku 62 947,50 Kč.

Další tiskopis, který jsme v programu PAMICA aktualizovali, je Oznámení za rok 2014. V této tiskové sestavě jsme na základě Sdělení Ministerstva práce a sociálních věcí ze dne 18. 12. 2014 změnili původní částku 2,5 násobku průměrné mzdy dosažené v národním hospodářství za 1. až 3. čtvrtletí 2014 na částku 62 947,50 Kč.

Ostatní

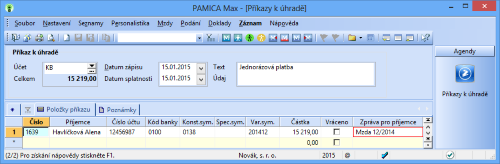

Nově můžete vepsat do příkazu k úhradě upřesňující zprávu, která se následně zobrazí příjemci dané platby.

Nově můžete vepsat do příkazu k úhradě upřesňující zprávu, která se následně zobrazí příjemci dané platby.

Pole Zpráva pro příjemce najdete na záložce Položky příkazu v agendě Příkazy k úhradě. Text, který zde zapíšete, vstoupí do elektronického bankovnictví, a to konkrétně do formátu KB Best, KB Data, ČS a ČSOB – formát ABO a Multicash.

Pole Zpráva pro příjemce najdete na záložce Položky příkazu v agendě Příkazy k úhradě. Text, který zde zapíšete, vstoupí do elektronického bankovnictví, a to konkrétně do formátu KB Best, KB Data, ČS a ČSOB – formát ABO a Multicash.

Využíváte pro platební styk se svou bankou způsob elektronické komunikace? Pak vás jistě potěší nová služba programu PAMICA, mBussiness Konto pro elektronický platební styk s bankou mBank.

Využíváte pro platební styk se svou bankou způsob elektronické komunikace? Pak vás jistě potěší nová služba programu PAMICA, mBussiness Konto pro elektronický platební styk s bankou mBank.

Nastavit si tuto službu můžete v agendě Nastavení/Homebanking.

Nastavit si tuto službu můžete v agendě Nastavení/Homebanking.

Odesílat elektronická podání přímo do schránek úřadů můžete již od zářijové verze programu PAMICA. Nově však máte možnost prostřednictvím datové schránky poslat i PDF či jiné soubory.

Odesílat elektronická podání přímo do schránek úřadů můžete již od zářijové verze programu PAMICA. Nově však máte možnost prostřednictvím datové schránky poslat i PDF či jiné soubory.

PDF dokumenty vytvořené programem PAMICA jednoduše odešlete prostřednictvím povelu Odeslat PDF přes datovou schránku. Ten najdete v dialogovém okně Tisk, a to v nabídce u tlačítka PDF.

PDF dokumenty vytvořené programem PAMICA jednoduše odešlete prostřednictvím povelu Odeslat PDF přes datovou schránku. Ten najdete v dialogovém okně Tisk, a to v nabídce u tlačítka PDF.

Při importu docházky můžete nově importovat také složky mzdy J01 až J04, u složky nepřítomnosti V06 Překážky ze strany zaměstnavatele pak i procentní sazbu náhrady.

Při importu docházky můžete nově importovat také složky mzdy J01 až J04, u složky nepřítomnosti V06 Překážky ze strany zaměstnavatele pak i procentní sazbu náhrady.

nahoru